本ブログは、個別企業について、投資すること(又は投資しないこと)を推奨するものではありません。また、株価の操作を目的としたものでもありません。本ブログ記載後のあらゆる相場変動について、本ブログには一切の責任がありません。

投資判断は自己責任でお願いします。

特段の但し書きが無い限り、当ブログに掲載している業績等の情報は、マネックス証券様の情報を用いております。これから証券会社をお探しの方には、マネックス証券を推奨します。

こんにちは、ハシオです。今日は、証券コード2815:アリアケジャパンについて分析したいと思います。

アリアケジャパンは、東証の業種分類では「食料品」にカテゴリーされていますが、会社名は聞いたことがない方が多いかと思います。

なぜならば、同社は食料品といっても、B to Bの業務用調味料メーカーで、私たち消費者向けの最終製品を作っている会社ではないからです。

ホームページの商品情報を見ると、「有明鳳凰シリーズ」、「行列自慢シリーズ」、「和風つゆ」などが看板商品のようです。

(出典:同社ホームページ)

もう少し詳しく、事業内容を見ていきましょう。

企業情報

(出典:同社2023年度有価証券報告書)

同社は、天然調味料の製造・販売が主な事業で、単一セグメントで構成されています。

コンビニの営業とか全く関係なさそうな事業もしていますが、規模が小さいし、本社社屋の一部を活用しているだけなので、目くじらを立てるほどのことでもないかと思います。

(出典:同社ホームページ)

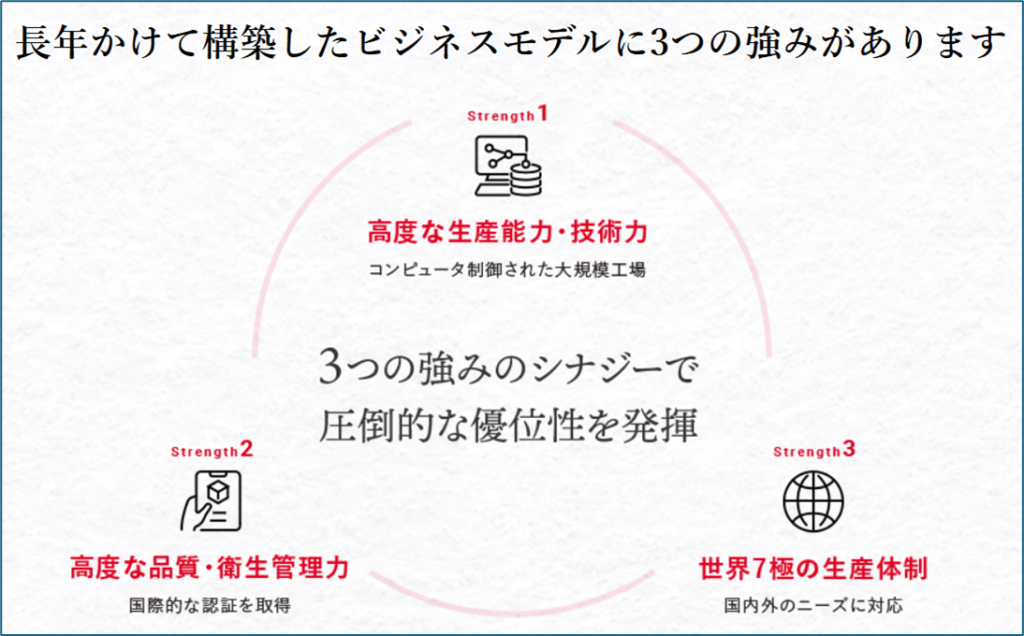

同社のビジネスモデルをもう少し詳しく解説しましょう。

すごいですね⁉

同社は畜産系天然調味料の国内最大手で、フォン、ブイヨンでは国内シェア6割を確保しているそうですが、同社の強みは、他社が模倣できない技術力と、圧倒的なコスト競争力です。

高い利益率が期待できそうな予感がしますが、どうでしょうか?

直近の損益計算書を見てみましょう。

(出典:同社2023年度有価証券報告書)

営業利益率は、15.2%→14.4%と、予想通り高いですね!

これまで分析してきた大手食品メーカーと比べても、大きく上回っています。

内訳を見ると、販管費率が14.2%→13.5%に抑えられています。食料品業界の販管費率は平均で24~25%程度(参考:https://zaimani.com/financial-indicators/sales-sga-ratio/)なので、同社の販管費率がいかに低いかがわかるかと思います。

わざわざ「営業」をしなくても顧客を獲得できる、優れたビジネスであると評価できますね。

業績の推移を分析

業績の推移を見ていきましょう。

(出典:同社2023年度有価証券報告書)

利益率が高い割に、ROE(自己資本利益率)が10%を下回っています。

自己資本比率が87%もあるので、資本効率に課題がある可能性がありますね。

また、売上高、利益の絶対額は上がったり下がったりと方向性がありません。

売上高、当期純利益が大きく下がった2021年3月期の有価証券報告書の「経営者の分析」から、原因を探ってみたいと思います。

(出典:同社2020年度有価証券報告書)

「売上高は、顧客第一の姿勢を貫いて拡販に努めた結果、前連結会計年度に比べ5.1%減少の49,684百万円となりました。」

・・・は???

なぜ「顧客第一の姿勢を貫いて拡販に努めた」のに、減収になるのでしょうか?日本語がおかしいです。

しかも、売上原価や販管費、当期純利益については、事実の羅列だけで何のコメントもありません。

これ、タイトルに「『経営者の視点による』経営成績等の状況に関する分析・検討内容」って書いてありますけど、「お客様ファーストで頑張りました」って根性論以外には、どのあたりに経営者視点の分析・検討内容が書いてあるのですかね?

ときどき、「一般株主をナメてるの?」と思われる企業があります。IRに消極的で、最低限の内容し開示せず、文句あるなら投資しなくてけっこうと言わんばかりの態度です。たいていそのような企業は、創業者やその親族が大株主で、実際に一般株主なんていなくても全く困らないような企業ばかりです。「だったら最初から上場なんてしなければいいのに」と思うのですが………。

アリアケジャパンもそのような企業だとは言いませんが、同社も創業者の岡田甲子男氏と関連の深い団体が大株主ですし、少なくともこのようなやる気のない記述はいただけませんね。

ここまで良い感じで分析を進めてきたのですが、急に雲行きが怪しくなってきました。

財務状態を分析

財務についても確認していきます。

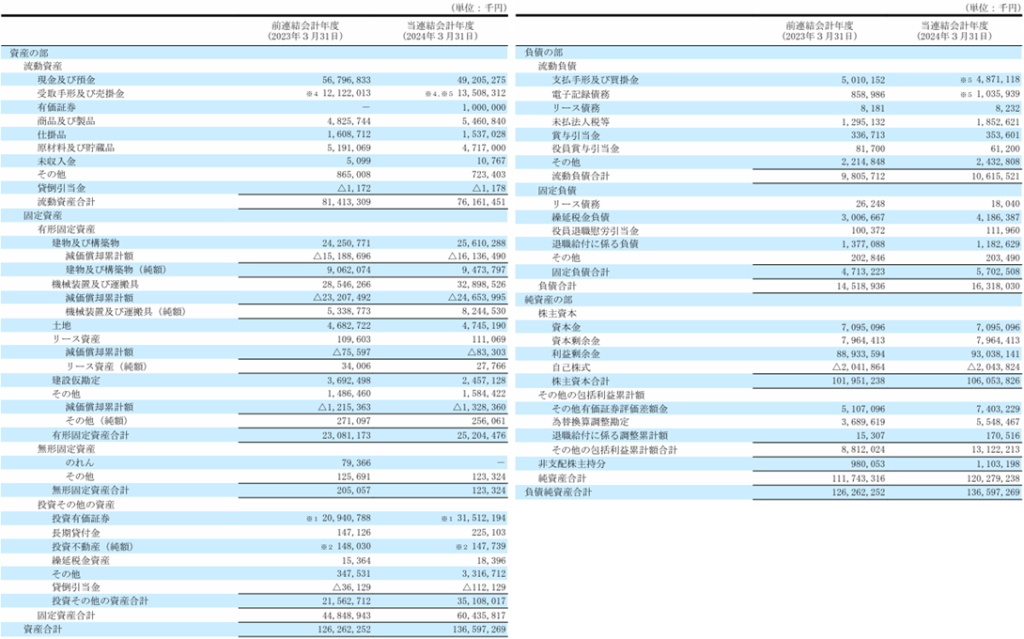

(出典:同社2023年度有価証券報告書)

注目は、負債の部です。なんと有利子負債が全くありません‼安全性については、全く問題ありません。

…ただ、安全性と収益性のバランスが悪いなという印象です。

先ほど少し見たとおり、自己資本比率が87%もあります。自己資本比率を高めれば、万が一のときにも倒産するリスクは低くなりますが、ROE(自己資本利益率)は低くなります。実際に、売上高当期利益率は10%を超えているにもかかわらず、同社のROEは一桁にとどまっています。

また、現金・預金が約492億円もありますね。総資産が約1366億円のうち、約36%が現金・預金ということになります。

こんなに現金・預金を持って一体どうするつもりなのでしょうか?

設備投資や企業買収をする予定があるのであればかまいませんが…

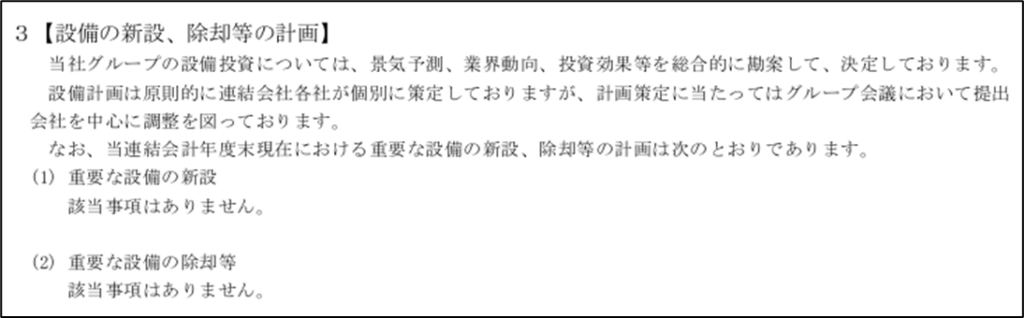

(出典:同社2023年度有価証券報告書)

有価証券報告書を見ると、特に設備の新設計画はなさそうです。

企業買収についても、貸借対照表にのれんがなかったので、そこまで積極的なわけではなさそうです。もちろん今後M&Aを実施する可能性は否定できませんが、独自色の強いビジネスなので、あまり考えにくいですね。

いずれにしても、貯めこんでいる現金の使い道を投資家へ説明してもらいたいですね。

続いて、キャッシュフローの推移を見ていきましょう。

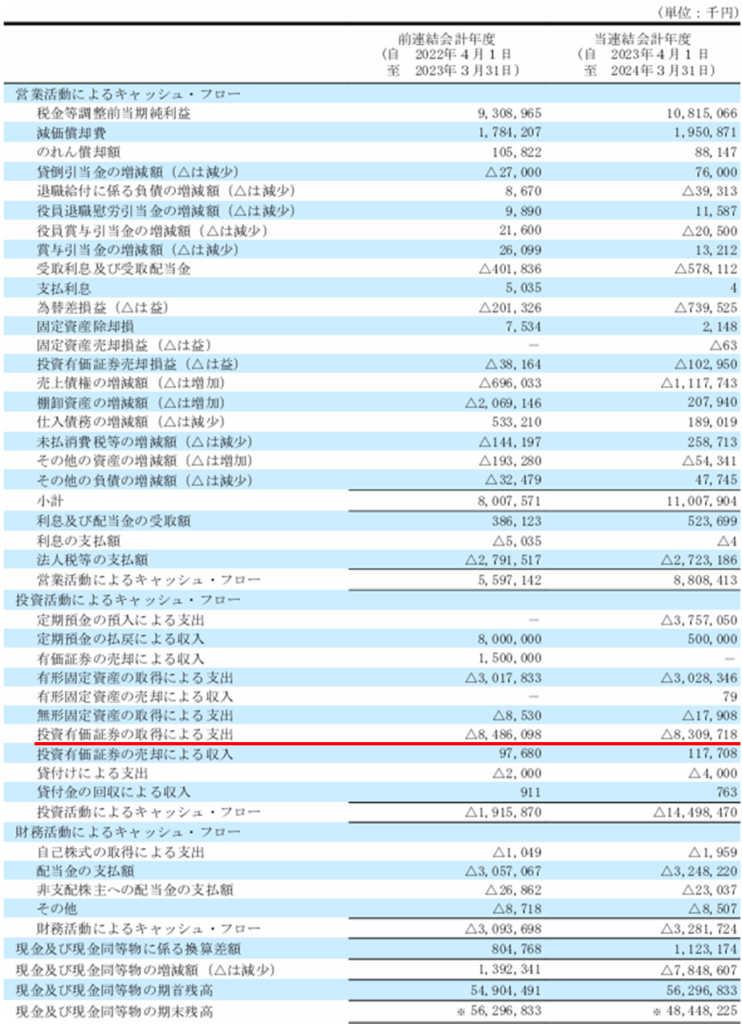

(出典:同社2023年度有価証券報告書)

こちらも珍しい動きをしていますね。

2019年度から2021年度にかけて、投資CFが3年連続でプラスとなっています。投資CFがプラスというのは、投資への使い道がない=事業が停滞していることを意味するので、成長企業にはあまり見られない状況です。

そうかと思えば、直近の投資CFは▲145億円で、フリーCFはマイナスとなっています。

一体どうなっているのでしょうか?

(出典:同社2023年度有価証券報告書)

目立つのは、「投資有価証券の取得による支出」の約83億円です。 会計上、満期まで1年以上の長期保有目的債券、子会社株式・関連会社株式等を「投資有価証券」、短期保有目的や満期まで1年以内の有価証券を「有価証券」として処理します。

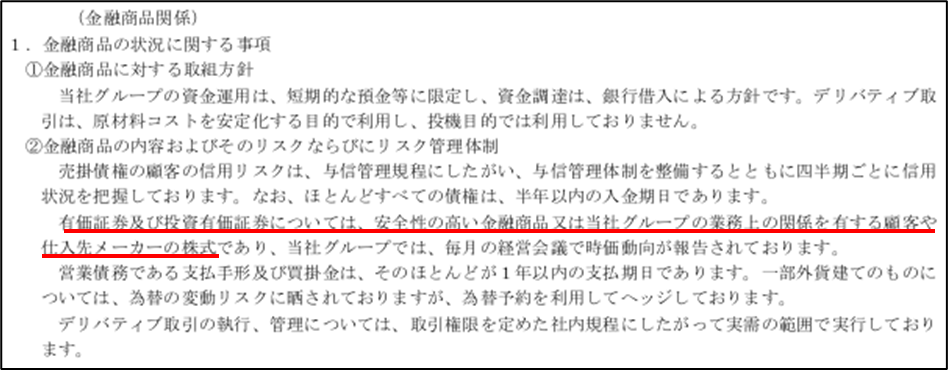

(出典:同社2023年度有価証券報告書)

有価証券報告書の注記を確認すると、どうやら「安全性の高い金融商品又は当社グループの業務上の関係を有する顧客や仕入先メーカーの株式」であることがわかります。

つまり、おつきあいで取引先の株を持っているということですね。同社のビジネス上、特に必要のなさそうな投資です。

あまり良いお金の使い方ではないと思います。

株主還元について

最後に、株主還元について確認しておきます。

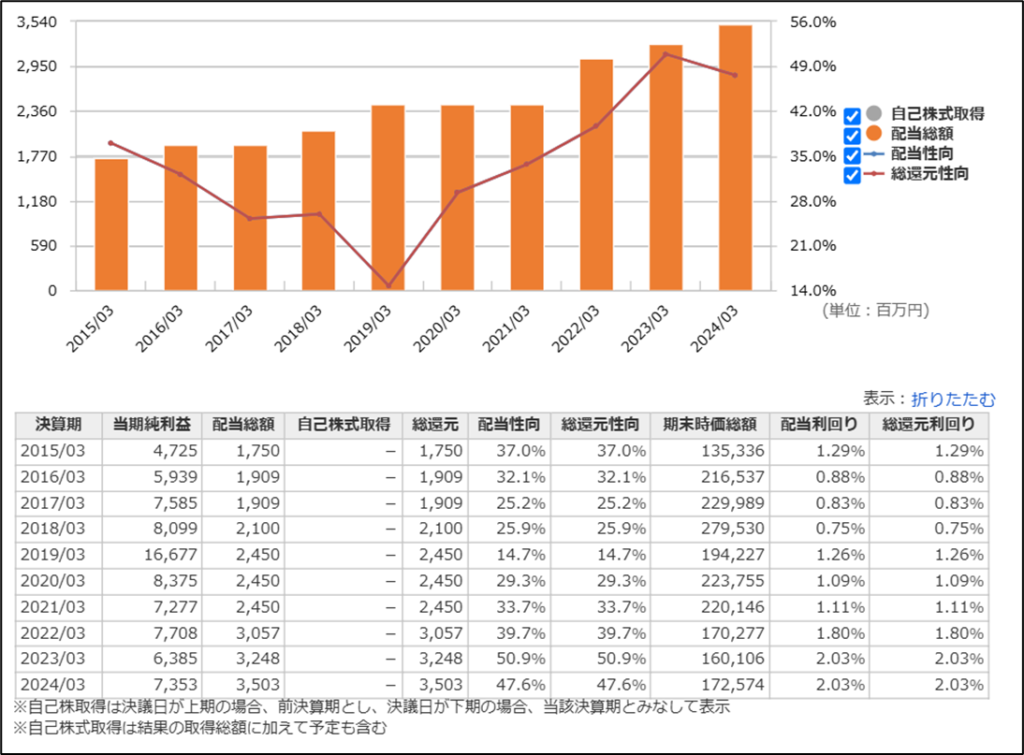

(マネックス証券スカウター)

配当については、増配傾向にあり、配当性向も直近は47.6%と市場全体と比べても決して悪いものではありません。

しかし、これまで見てきたところ、同社はキャッシュを大量に保有している一方、特に成長投資に回すつもりもないようです。

であれば、配当性向100%…つまり、稼いだ利益を全て配当に回すべきです。

利益を投資に回さず、株主還元を行わないまま内部留保として貯めこむと、自己資本がどんどん膨張します。そうすると、ROE(自己資本利益率)は、当期純利益÷自己資本で求めるため、分母の自己資本が大きくなっていき、年を追うごとに低下していきます。

ここ数年、同社のROEが低下しているのは、利益成長よりも早いペースで自己資本が成長している結果です。

いつヘッジファンドから狙われてもおかしくないような資本政策という印象です。

少なくとも、私が株主なら絶対に増配を要求します…。

【結論】アリアケジャパン(2815)の投資対象としての評価は?

本ブログでは、分析企業が投資対象候補としてふさわしいかを以下の基準で評価しています。

なお、評価はハシオの個人的見解に基づくもので、本評価に基づく投資成績を保証するものではありません。

| ①財務状態は健全か(20点満点) |

| ②売上高、利益が成長しており、かつ今後も成長が期待できるか(最高20点、最低0点) |

| ③収益性が高く、かつ収益性を向上させる取組をしているか(最高20点、最低0点) |

| ④魅力的な市場で、魅力的な製品・サービスを提供しているか(最高20点、最低0点) |

| ⑤十分な株主還元が期待できるか(最高20点、最低0点) |

| ⑥経営陣は信頼できるか(最高10点、最低-10点) |

評価ポイント

評価S … 超優良

評価A± … 優良

評価B± … 平凡

評価C± … 問題あり

評価D … 論外

それでは、アリアケジャパン(2815) の評価はこちらです↓↓↓

①財務状態は健全か → 16点(評価A)

自己資本比率は80%台で無借金。安全性「だけ」を評価すれば、極めて健全。

②売上高、利益が成長しており、かつ今後も成長が期待できるか → 14点(評価B+)

売上高、利益はともに安定して成長している。

③収益性が高く、かつ収益性を向上させる取組をしているか → 8点(評価B-)

利益率は高いが、資本政策がひどいため、ROEは低下傾向。

④魅力的な市場で、魅力的な製品・サービスを提供しているか → 20点(評価S)

模倣困難な技術力と高いコスト競争力があり、ビジネスの質としては最強。

⑤十分な株主還元が期待できるか → 6点(評価C+)

4期連続増配中で配当性向も高いが、同社の資本政策は、株式価値の最大化に取り組んでいない。

⑥経営陣は信頼できるか → -10点(評価D)

資本政策は株主を軽視しているとしか思えない。また、有価証券報告書や決算説明会資料の記述や資料構成は、投資家に有用な情報を開示しようとする姿勢が感じられない。

総合評価 0点(D評価) ※1項目でもD評価がある場合には、総得点に関係なく0点とする。

ビジネスの質は非常に優れているが、株主の利益を軽視する企業へ投資するのは非常に危険。経営方針が改善されることに期待。

※本ブログは、個別企業について投資(又は投資しないこと)を推奨するものではありません。

投資判断は自己責任でお願いします。

本ブログは、個別企業について、投資すること(又は投資しないこと)を推奨するものではありません。また、株価の操作を目的としたものでもありません。本ブログ記載後のあらゆる相場変動について、本ブログには一切の責任がありません。

投資判断は自己責任でお願いします。