本ブログは、個別企業について、投資すること(又は投資しないこと)を推奨するものではありません。また、株価の操作を目的としたものでもありません。本ブログ記載後のあらゆる相場変動について、本ブログには一切の責任がありません。

投資判断は自己責任でお願いします。

こんにちは、ハシオです。今日は、証券コード2222:寿スピリッツについて分析したいと思います。

寿スピリッツはお菓子を作っている企業なのですが、皆さんは会社名を聞いたことがありますか?「そんなお菓子メーカーは知らない」という方も多いかもしれません。

実は、同社はお菓子といっても、スーパーやコンビニで売っているお菓子ではなく、日本全国各地のお土産を作っている会社です。

有名なブランドとしては、小樽の「ルタオ」や鳥取の「因幡の白うさぎ」などがあります。個人的には、JR新宿駅構内に出店している「あんバタ屋」がお気に入りです。他にもおいしいお土産が多いので、気になった方は同社のホームページをチェックしてみてください。

(出典:同社ホームページ)

それでは、事業内容から見ていきましょう。

企業情報

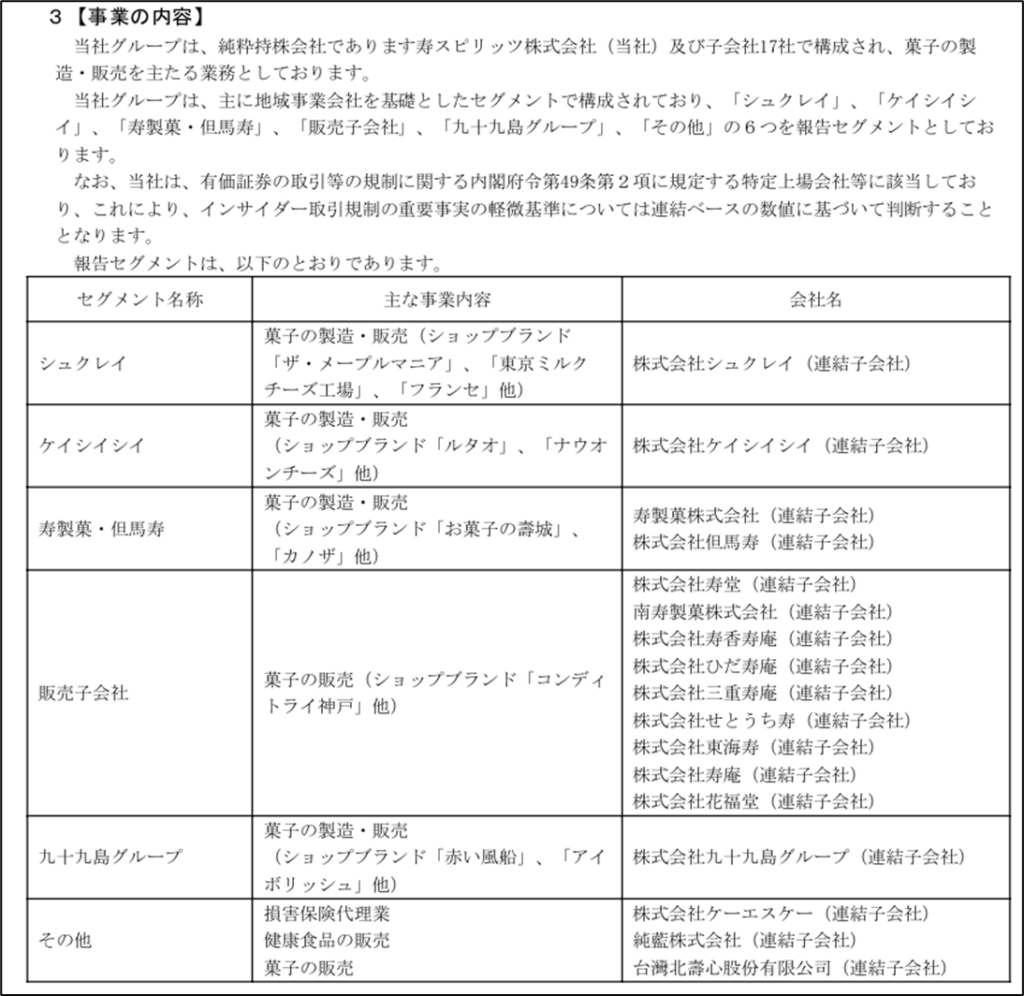

(出典:同社2023年度有価証券報告書)

事業セグメントは、①「シュクレイ」、②「ケイシイシイ」、③「寿製菓・但馬寿」、④「販売子会社」、⑤「九十九島グループ」、⑥「その他」に分類されています。

たくさんのブランドに分かれていますね。なぜ、こんなに連結子会社があるのかというと、同社が地方の製菓メーカーを買収してきた歴史があるからです。

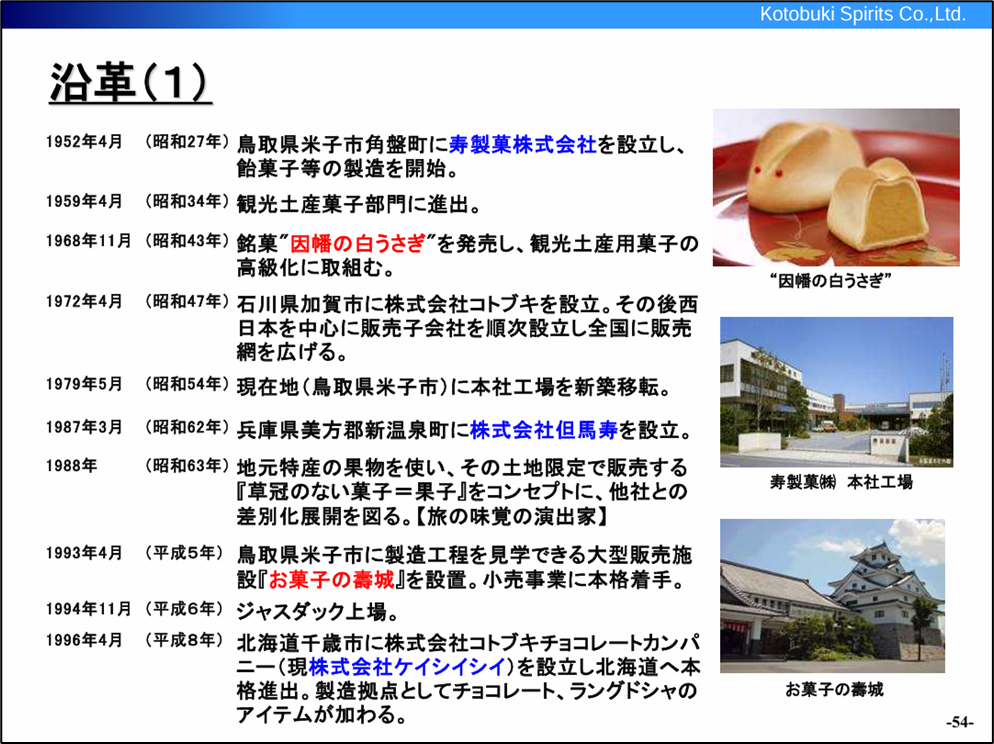

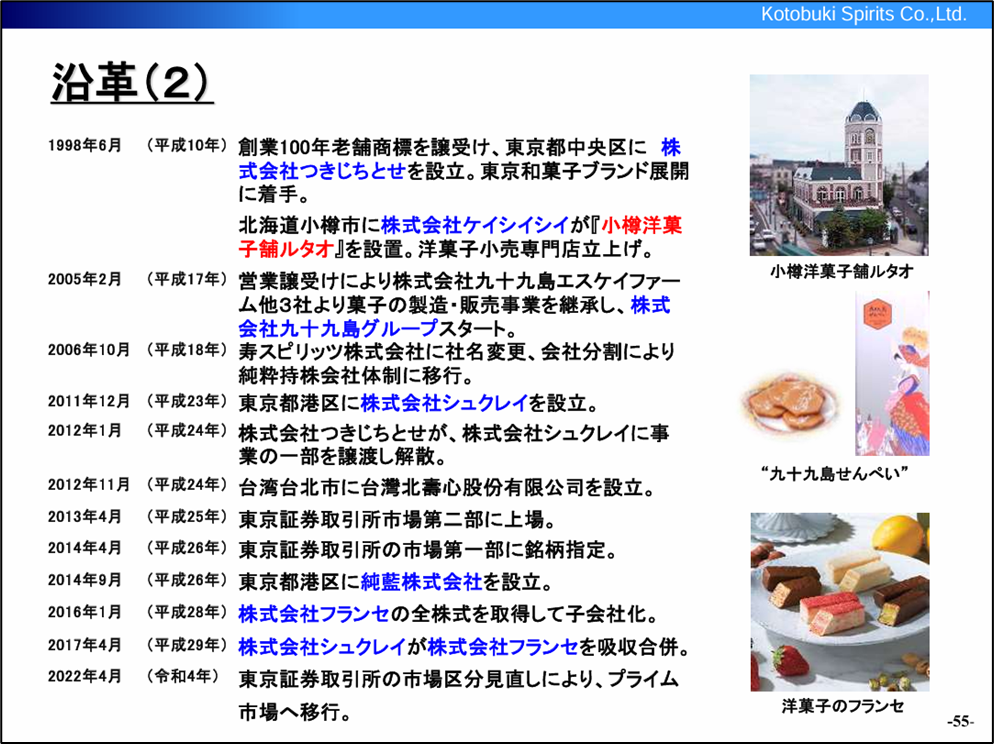

(出典:同社2023年度決算説明会資料)

寿スピリッツの前身は、「因幡の白うさぎ」で有名な寿製菓です。

創業後しばらくは西日本を中心に事業を展開していましたが、1996年に廃業寸前だった北海道のチョコレート工場を買収し、北海道へ進出します。そこで新しく立ち上げた「ルタオ」が大ヒット。 その後、1998年に東京で宮内庁御用達の和菓子「ちとせ」の商標を獲得、2005年に長崎で九十九島エスケイファームなどから営業譲受、2016年に明治ホールディングスから株式会社フランセの全株式を取得するなど、事業を拡大していきました。

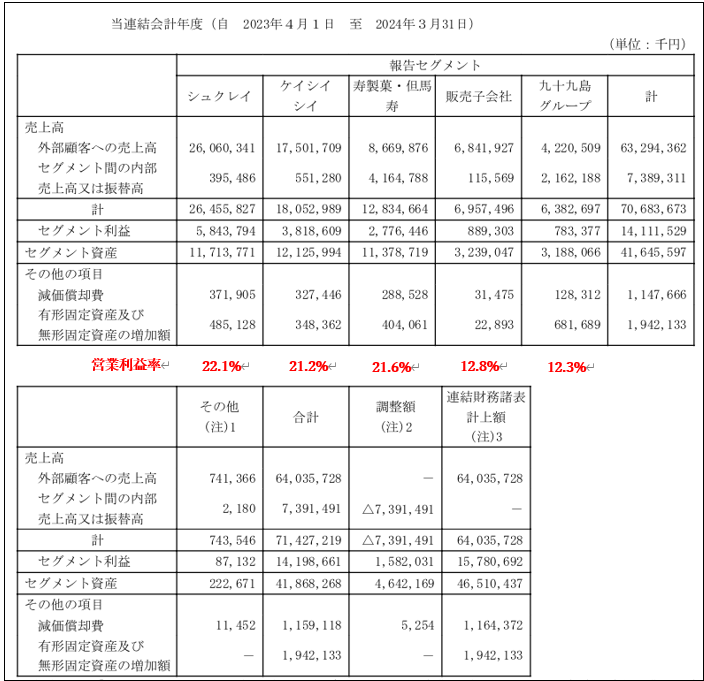

(出典:同社2023年度有価証券報告書)

セグメント別の営業利益率を確認すると、シュクレイが22.1%、ケイシイシイが21.2%、寿製菓・但馬寿が21.6%と、いずれも素晴らしい利益率を上げています。販売子会社、九十九島グループも10%台で十分に高い利益率です。

なぜ全てのブランドでここまで高収益を上げることができるのでしょうか?

(出典:同社2023年度有価証券報告書)

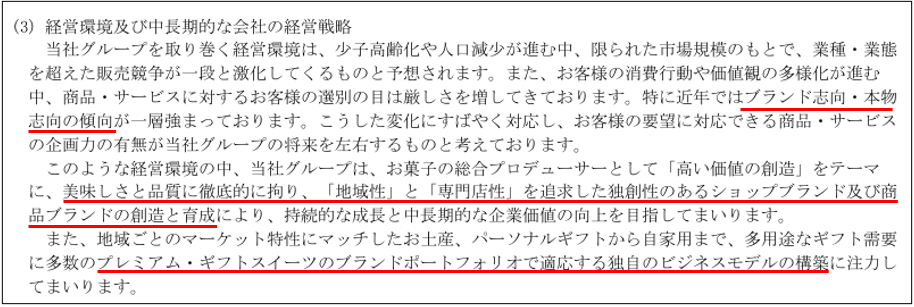

同社は、中長期的な経営戦略として、「プレミアム・ギフトスイーツのブランドポートフォリオで適応する独自のビジネスモデルの構築に注力する」としています。

つまり、お土産の中でも、高級路線を追求しているということですね。

最近は、ネットで簡単に金額を調べられてしまう分、贈る側も高価なものを選びがちになっています。また、インバウンドブームでお金持ちの外国人からの需要が増えていることも追い風となっています。

そして、プレミアム・ギフトは、付加価値が高いというメリットがあります。消費者から「高くてもしかたがない」と受け入れられているため、原材料はスーパーやコンビニのお菓子と大して変わらなくても、高い価格で売ることができます。

プレミアム・ギフトスイーツという市場で独自のポジションを築いたことが同社の収益性を高めていると評価できます。

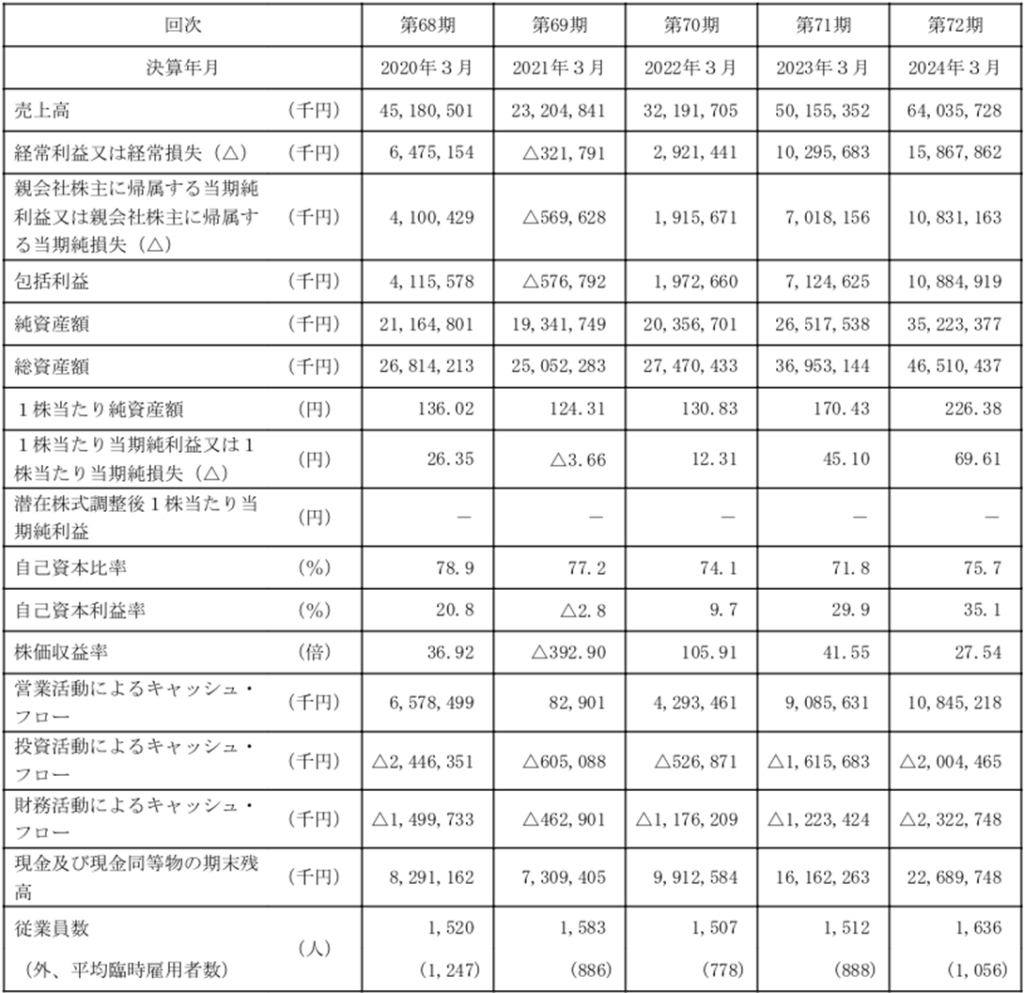

業績の推移を分析

業績の推移を見ていきましょう。

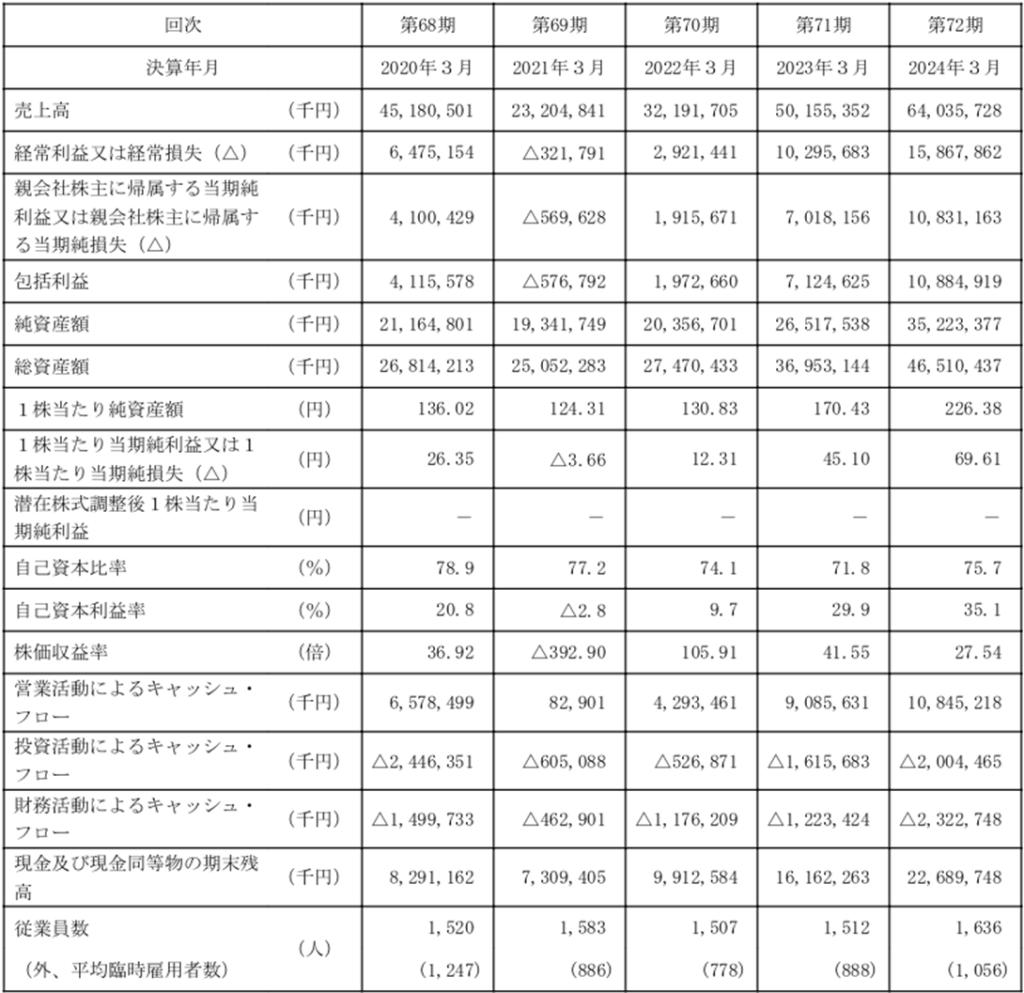

(出典:同社2023年度有価証券報告書)

直近の業績は素晴らしいですが、2020年度には赤字に転落していますね。

しかし、これはコロナ禍においてインバウンド需要が消失し、緊急事態宣言の発令によって国内消費も縮小したことが原因です。この年は、全てのセグメントが赤字に陥ってしまい、手の打ちようがない状態でした。

ただし、この赤字は一時的な外部環境要因によるものであり、同社の長期的なビジネス環境や競争力を損ねるものではありません。翌年度には黒字に戻しており、2022年度には完全に成長軌道に回復しているので、特に気にする必要はないと思います。

ROE(自己資本利益率)は、直近では35.1%もあり、文句なしです‼

(出典:同社2023年度有価証券報告書)

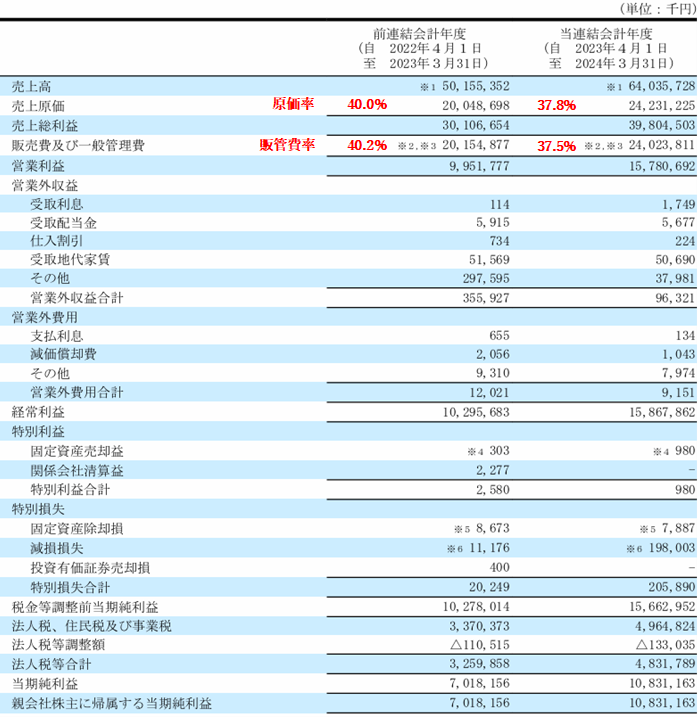

直近2年間の原価率は40.0%→37.8%、販管費率は40.2%→37.5%となっています。

同社は、東証の業種分類では食料品のセクターに属していますが、原価率が40%以下というのはかなり良好な数字です。一方、販管費率は食料品業界の平均よりも高い比率です。

なお、業種別の原価率、販管費率のデータは、こちらのサイトを参考にしています。

原価率 https://zaimani.com/financial-indicators/sales-cost-ratio/

販管費率 https://zaimani.com/financial-indicators/sales-sga-ratio/

同社は一般的な食料品メーカーとは少し異なるコスト構造をしているようなので、もう少し詳しく分析してみましょう。

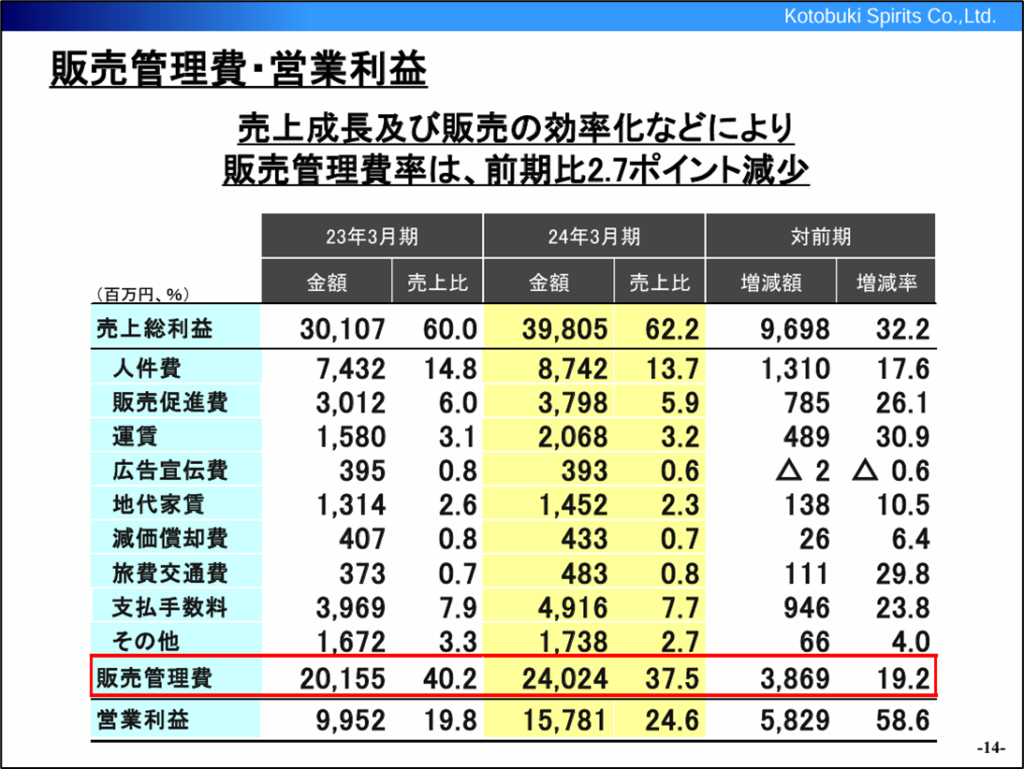

(出典:同社2023年度決算説明会資料)

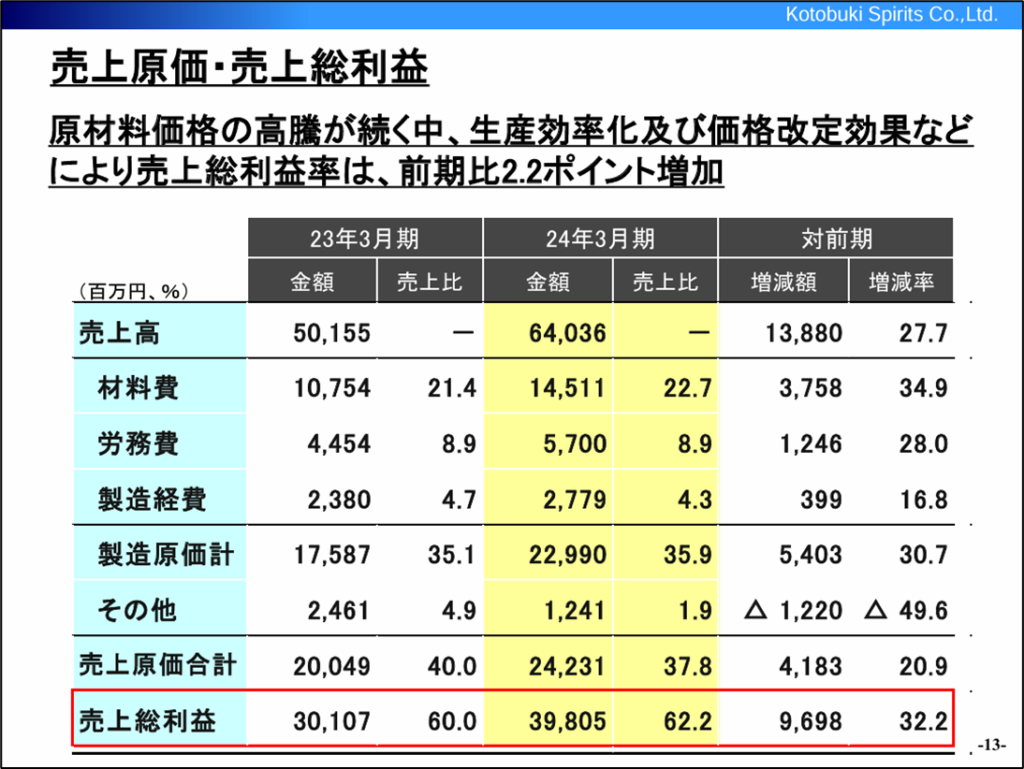

寿スピリッツは、決算説明会資料で製造原価や販売管理費の内訳を公表しています。

公表義務ではないので、公表していない企業が大半ですが、こうした細かい情報を投資家へ提供してくれるのは良いと思います。

同社は、他にも細かい参考資料を開示してくれていて、投資家に対する誠意を感じます。

さて、同社の資料を見ると、材料費の対売上高比率がわずか20%程度しかありません。材料費ベースとなると、業界平均の値を確認できる資料を入手できなかったのですが、これはかなり低い値です。やはり、同社が大きな付加価値を乗せて自社商品を販売していることが数字でも確認できます。

(出典:同社2023年度決算説明会資料)

一方、販管費の内訳を見て見ると、販管費の3分の1以上が人件費であることがわかります。また、地代家賃が多いのも珍しいです。これは、直営店を出店しているためです。場所を借りて、人を雇って商品を売っているので、どうしても人件費や地代家賃がかさみます。

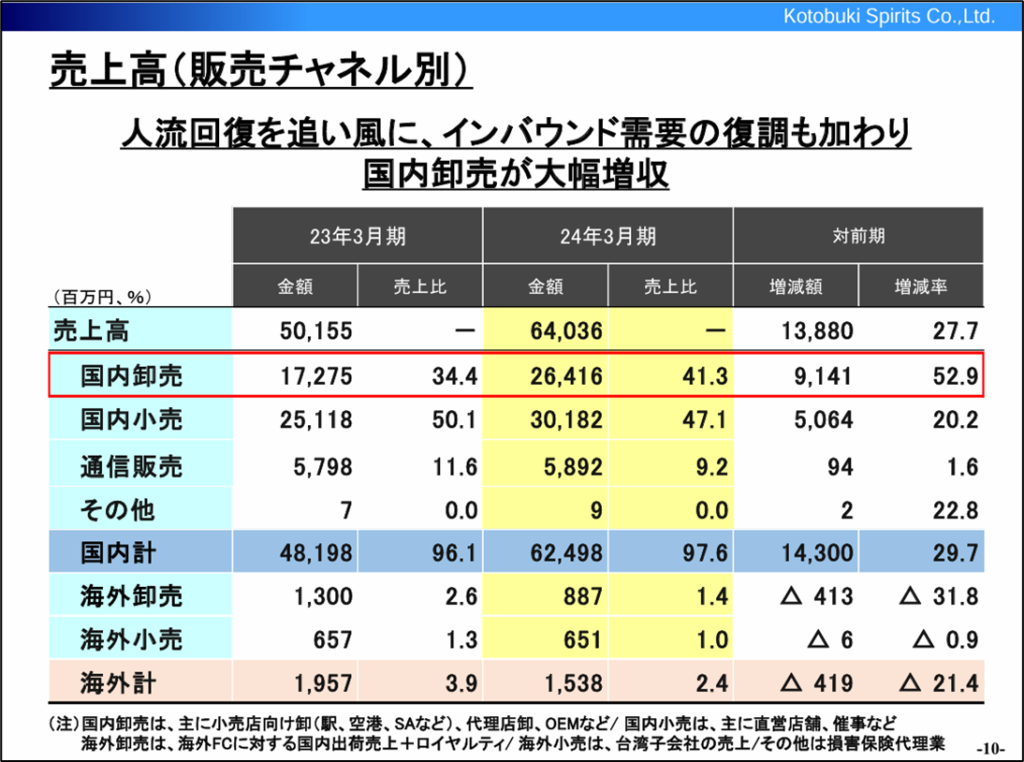

(出典:同社2023年度決算説明会資料)

同社の販売チャネル別の売上高を見ると、卸売よりも小売の方が多く売上を稼いでいます。相当な数の直営店舗を有しているということがわかります。しかし、本当にブランド力のある商品ならば、自前で店舗を持たなくても売れる気もします。自前で店舗を持つということは、今見た通り、人件費や家賃がかかります。

それでも、あえて直営店舗を持つことの是非については、判断が難しいですね。

自社で作った商品を直接販売することは、消費者の反応やニーズなどの情報をより正確に入手することができるというメリットはあります。また、卸業者に任せて他の安いお土産と同じ棚で売られるよりも、直営店を作った方がブランドの毀損を防ぐことはできます。

おそらく、十分に高い利益率を確保できているので、多少の経費がかさんでも、直営店を持つメリットを優先させたのでしょう。あとは、財務状態にも悪影響を与えていないことが確認できれば、直営店を持つことは経営判断として尊重されるべきことのように思います。

財務状態を分析

財務についても確認していきます。

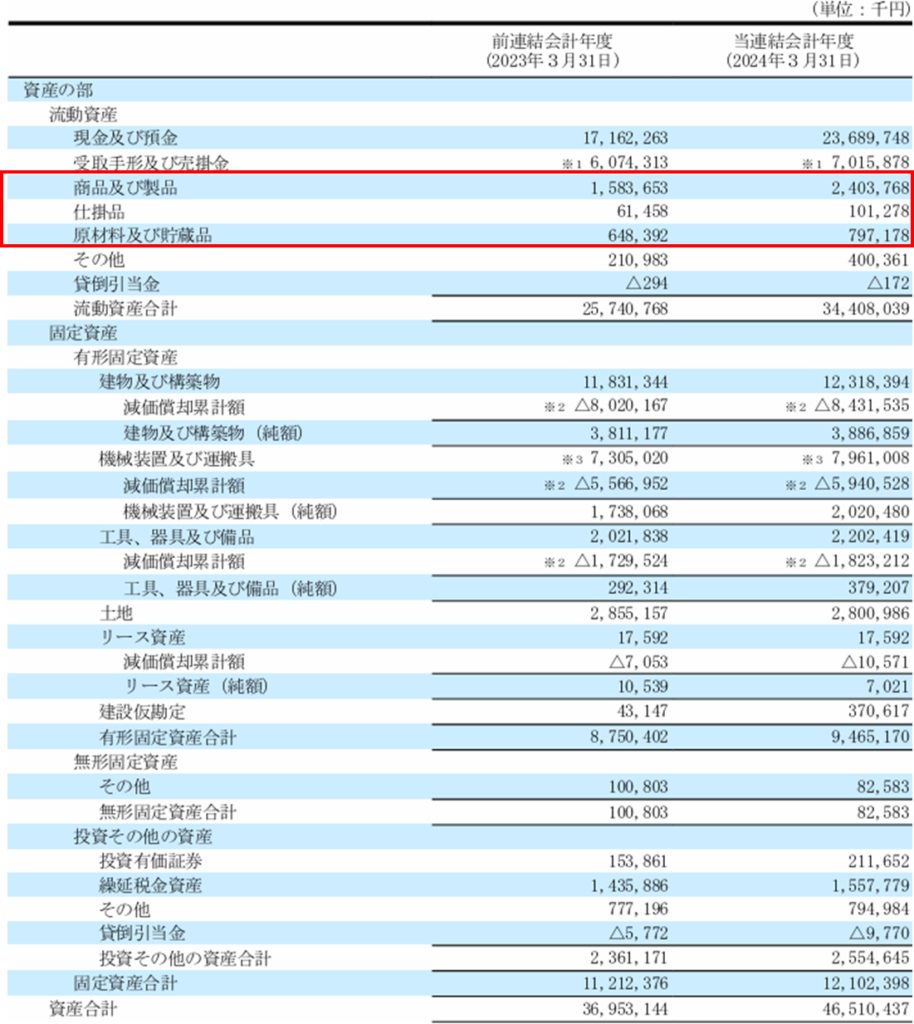

(出典:同社2023年度有価証券報告書)

まず、資産の部ですが、のれんがありませんね⁉

企業の沿革を見ていると、何度も企業を買収している歴史があるので、のれんゼロは少し意外でした。

同社は日本会計基準を採用しているので、のれんが発生しても一定期間で償却されることや、経営難の企業を買収していることが多いため、のれんが発生しない(むしろ負ののれんが発生する)ことなどが考えられます。

同社のビジネスの性質上やむを得ないのですが、資産構成で少しだけ気になったのは、「商品・製品」、「仕掛品」、「原材料及び貯蔵品」が多いことです。

お土産用のお菓子という商品の特性上、やはり賞味期限は他の食料品と比べても短いです。したがって、当初の計画通りに売れないと、廃棄しなければいけません。

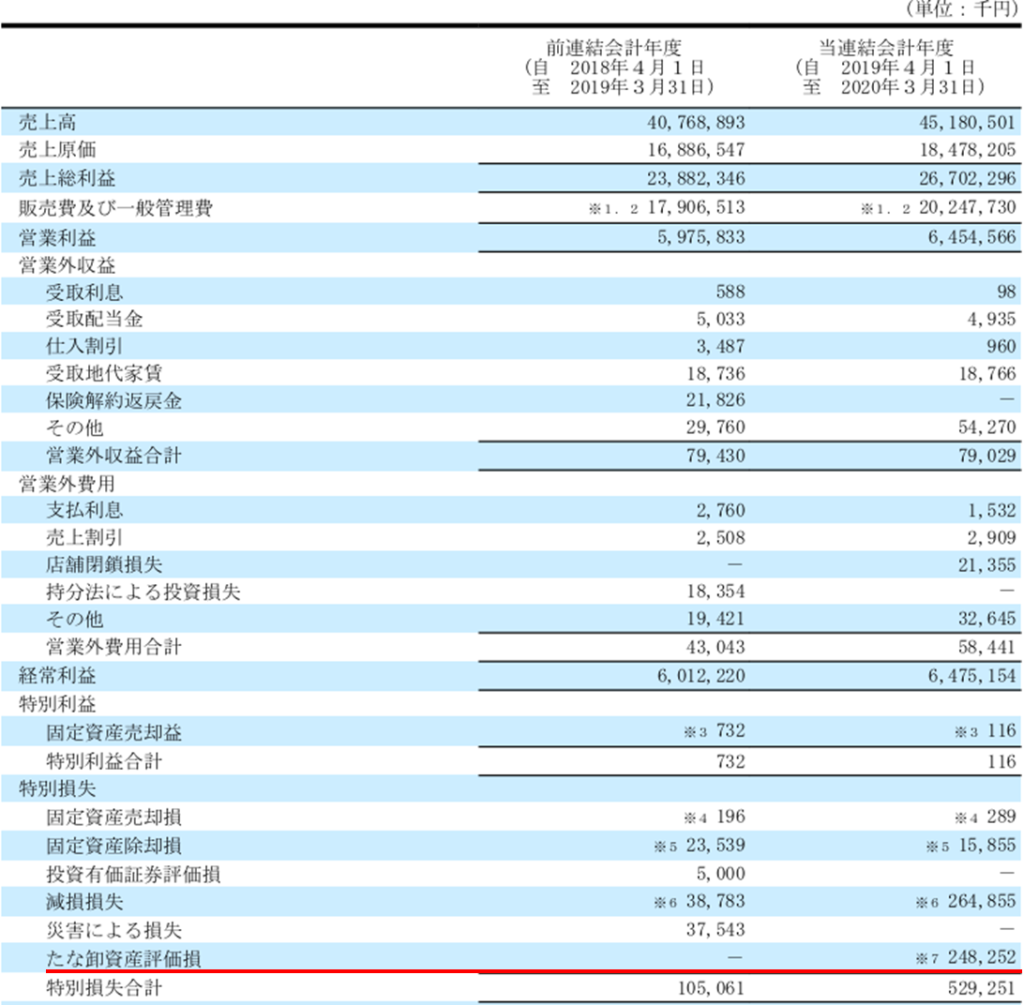

(出典:同社2023年度有価証券報告書)

実際に、新型コロナウイルスの感染が拡大した2019年度には、約2億5000万円のたな卸資産評価損が発生しています。同会計年度のたな卸資産の合計評価額は約20億7900万円なので、たな卸資産全体の10%以上が失われた計算になります。

同社への投資を検討する際には、重要なリスクとして認識しておいた方が良さそうです。

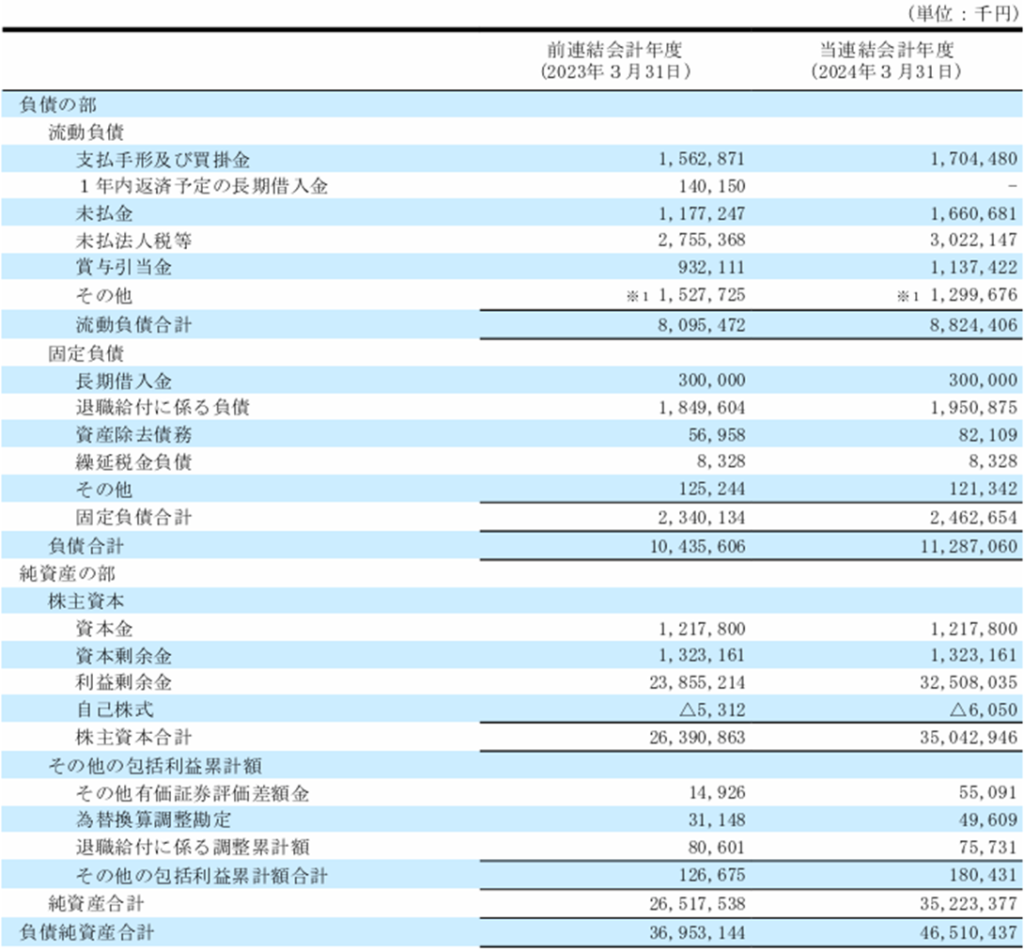

次に、負債・資本の部についても確認します。

(出典:同社2023年度有価証券報告書)

有利子負債は長期借入金が3億円ありますが、手持ちのキャッシュですぐに返せる水準なので、実質無借金経営です。自己資本比率も75%を超えており、盤石です。

これだけの自己資本比率にもかかわらず、ROE30%以上というのはすごいですね⁉

財務状態についても、店舗などの固定資産や劣化しやすいたな卸資産を多く抱えている一方で、不測の事態に備えて借金を最低限に抑えるなど、しっかりとリスク管理ができていると評価できます。

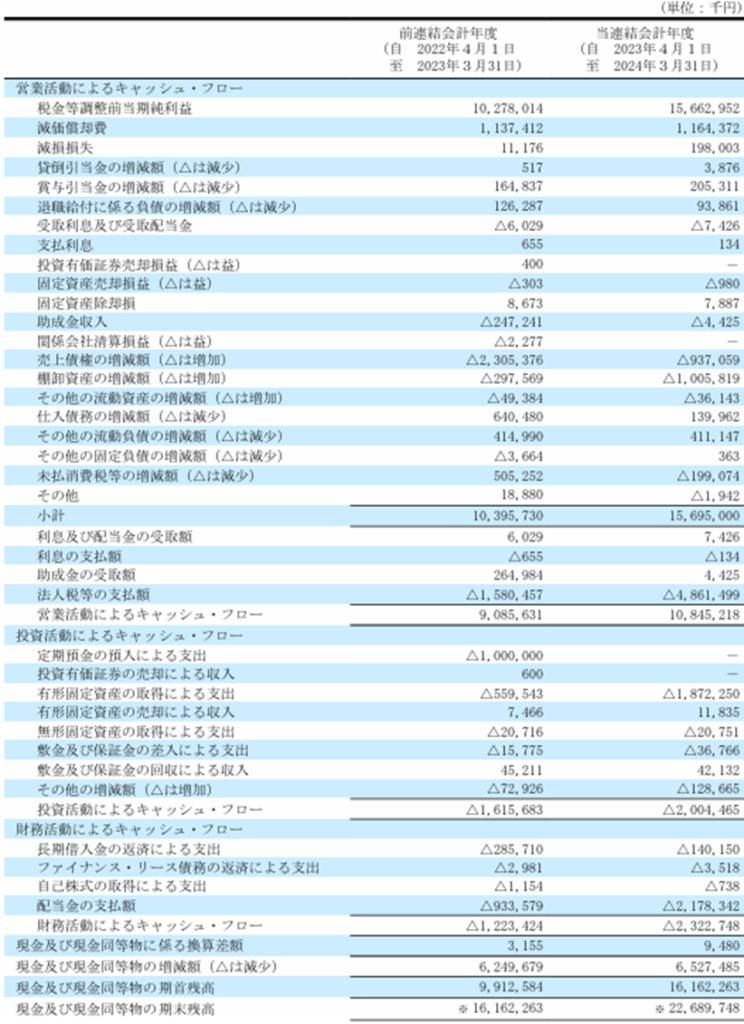

キャッシュフローを分析

最後に、キャッシュフローを見ていきましょう。

(出典:同社2023年度有価証券報告書)

コロナ禍直撃の2020年度は、営業CFが約8300万円しかなかったため、営業CFから投資CFを差し引いたフリーCFもマイナスとなってしまいました。

しかし、それ以外の年は、フリーCFはプラスで推移しています。現金・現金同等物も着実に積み上がっていますね。

(出典:同社2023年度有価証券報告書)

キャッシュフロー計算書で内訳を見ても、特に気になる点はありませんでした。

【結論】寿スピリッツ(2222)の投資対象としての評価は?

本ブログでは、分析企業が投資対象候補としてふさわしいかを以下の基準で評価しています。

なお、評価はハシオの個人的見解に基づくもので、本評価に基づく投資成績を保証するものではありません。

| ①財務状態は健全か(20点満点) |

| ②売上高、利益が成長しており、かつ今後も成長が期待できるか(最高20点、最低0点) |

| ③収益性が高く、かつ収益性を向上させる取組をしているか(最高20点、最低0点) |

| ④魅力的な市場で、魅力的な製品・サービスを提供しているか(最高20点、最低0点) |

| ⑤十分な株主還元が期待できるか(最高20点、最低0点) |

| ⑥経営陣は信頼できるか(最高10点、最低-10点) |

格付基準

評価S … 超優良

評価A± … 優良

評価B± … 平凡

評価C± … 問題あり

評価D … 論外

それでは、寿スピリッツ(2222) の評価はこちらです↓↓↓

①財務状態は健全か → 14点(評価A-)

有形固定資産やたな卸資産など減損リスクの高い資産が多い。

ただし、実質無借金経営で、リスク管理は万全。

②売上高、利益が成長しており、かつ今後も成長が期待できるか → 18点(評価A+)

基本的には安定して成長が期待できるが、コロナショックなどのリスクシナリオには要警戒。

③収益性が高く、かつ収益性を向上させる取組をしているか → 20点(評価S)

利益率、ROEともに、日本企業とは思えないほど高い。文句なしのS評価。

④魅力的な市場で、魅力的な製品・サービスを提供しているか → 12点(評価B+)

プレミアム・ギフトスイーツという有力なライバルがいない市場を開拓。ただし、インバウンドや国内景気に影響を受けやすい点、参入障壁は決して高くない点には注意が必要。

⑤十分な株主還元が期待できるか → 12点(評価B+)

利益成長に合わせて、2022年度から大幅に増配している。ただし、業績が悪化した場合に減配リスクがある点には要警戒。

⑥経営陣は信頼できるか → 6点(評価A)

同族経営だが、特にマイナス面は見られない。投資家に有用な情報開示にも積極的である点も加点評価。

総合評価 87点(A+評価)※S評価は、20点満点のほかにボーナス5点を追加する。

ほとんど非の打ちようのないビジネス。今後まだまだ成長する可能性を感じる。

※本ブログは、個別企業について投資(又は投資しないこと)を推奨するものではありません。

投資判断は自己責任でお願いします。

本ブログは、個別企業について、投資すること(又は投資しないこと)を推奨するものではありません。また、株価の操作を目的としたものでもありません。本ブログ記載後のあらゆる相場変動について、本ブログには一切の責任がありません。

投資判断は自己責任でお願いします。