本ブログは、個別企業について、投資すること(又は投資しないこと)を推奨するものではありません。また、株価の操作を目的としたものでもありません。本ブログ記載後のあらゆる相場変動について、本ブログには一切の責任がありません。

投資判断は自己責任でお願いします。

特段の但し書きが無い限り、当ブログに掲載している業績等の情報は、マネックス証券様の情報を用いております。これから証券会社をお探しの方には、マネックス証券を推奨します。

こんにちは、ハシオです。今日は、証券コード2914:日本たばこ産業について分析したいと思います。

JTは、「日本たばこ産業株式会社」の文字通り、たばこを製造している会社ですね。

読者の皆様の中にもたばこ嫌いの方は多くいらっしゃると思います。皆さんは、自分が嫌いな商品を作っている企業が投資先としては有望と判断した場合、それでもその企業に投資しますか?

「絶対に投資しない」という方もいれば、「投資に個人的な感情は一切挟まない」という方もいるかもしれませんね。

この投資スタンスについては、個人投資家だけでなく、機関投資家でも考え方が分かれます。

最近は、「ESG投資」といって、環境(Environment)、社会(Social)、ガバナンス(Governance)に配慮した企業に投資しますと宣言するファンドが増えています。

しかし、「ESGなんて関係ない!投資の世界は儲かるか否かだ!」というファンドも多いですし、さらには「VICE(悪徳)ファンド」というたばこ、アルコール、カジノ、軍事兵器などいわゆる「嫌われ者」銘柄ばかりにあえて投資するというファンドも存在します。

なぜそんな「嫌われ者」ばかりに投資するのかというと、「お酒やたばこ、ギャンブルは中毒性があってやめられない人が多いし、戦争は結局なくならない。にもかかわらず、社会的に嫌われているビジネスだから新規参入も少ないから。」です。

著名投資家のピーター・リンチ氏も感心しない業種や悪い噂が出ている会社への投資を推奨しています。リンチ氏の投資手法は個人投資家でも真似できるものなので、興味がある方はぜひ著書を読んでみてください。

なお、私個人の意見としては、自分が嫌いな商品・サービスを提供している企業には、無理に投資する必要はないという立場です。

私の投資スタイルは「バイ・アンド・ホールド」で、一度購入した株は、基本的にはすぐに売却せず長期間保有します。長期投資で大切なことは、何らかの理由で投資先企業の経営が一時的に悪化しても、自分の判断と投資先企業のポテンシャルを信じ続けることです。しかし、どうしても嫌いな企業のことは信じ切ることができないのですよね…

私は、投資は結婚と同じだと考えています。価値観は合うけれども経済力がない人(=自分の好きな企業だが、投資先としての魅力は薄い)もダメですが、経済力があっても価値観が合わない人(=投資先としての魅力は高いが、自分の嫌いな企業)とも、関係は長続きしない気がします。

前置きが長くなりましたが、「たばこは嫌い」という方はけっこう多いと思われるので、冒頭で触れさせていただきました。

たばこが好きな(嫌いではない)方、嫌いな企業であってもドライに投資判断できるという自信がある方は、この先もお読みいただければと思います。

企業情報

事業の内容に入る前に、JTが誕生した経緯が少し特殊なので、沿革を紹介します。

(出典:同社2023年度有価証券報告書)

JTは、もともと日本専売公社から事業継承して設立された会社です。専売公社は日本国内のたばこの製造・販売の独占権を有していました。しかし、欧米からの市場開放圧力に屈し、1985年に民営化され、外国たばこの輸入・販売が自由化されたのです。

ただし、民営化後も、生産については引き続き独占権が認められており、法律によって全株式のうち3分の1以上は日本国政府が保有しなければならないと規定されているなど、国から手厚く守られている企業です。

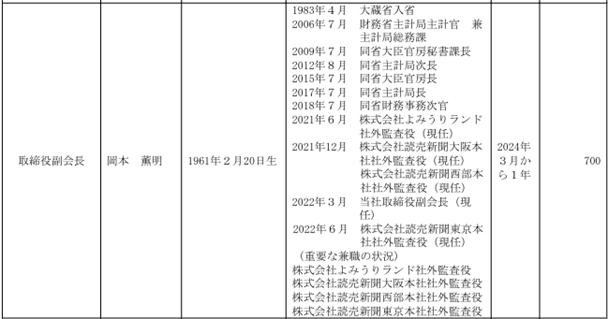

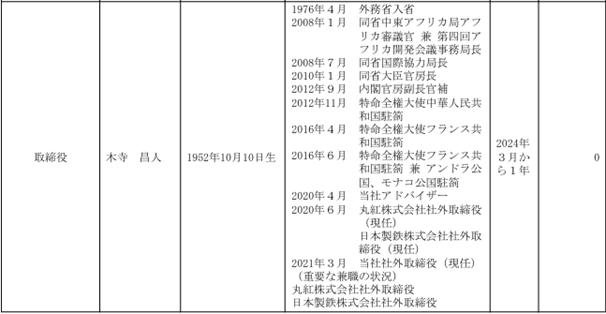

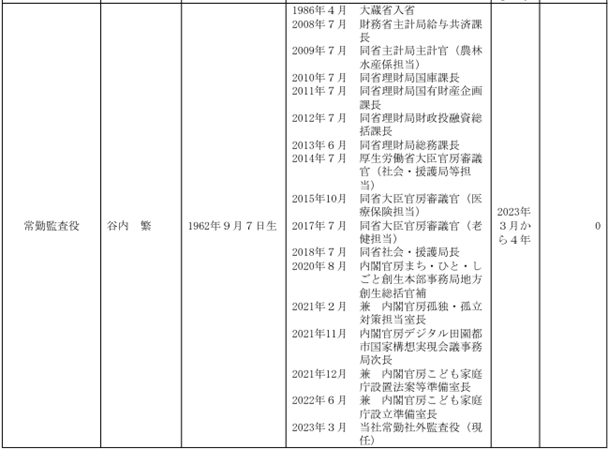

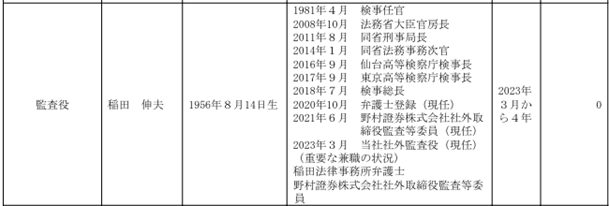

そして、役員には天下りと思われる人物が4人もいます⁉財務事務次官、元中国大使・フランス大使、検事総長経験者と豪華な経歴ですね…。

(出典:同社2023年度有価証券報告書)

本ブログでは、同族経営について「中立」の立場をとっていましたが、天下り人事については明確に否定の立場です。

過去の記事に出てきた同族経営は、デメリットもある一方で、「経営者自身が大株主であるため、株主目線に立った経営が可能」、「在任期間が長期にわたる前提であるため、中長期的な視点で意思決定ができる」などのメリットが存在します。

しかし、天下り役員は、腰掛けのつもりなので自分の在任中にさえ問題が起きなければOKのスタンスですし、天下り元(JTの場合だと日本政府)の顔色をうかがった施策しか打てません。

従業員にとっては、会社のこともたいしてわかってない上にやる気もない役員が偉そうにふんぞり返っていたら、モチベーションが下がりますよね…。

さすがに代表取締役社長の寺畠正道氏は生え抜きのようですが、決して評価できる役員陣ではありません。分析の前に出鼻をくじかれた感がありますが、気を取り直して事業内容から見ていきましょう。

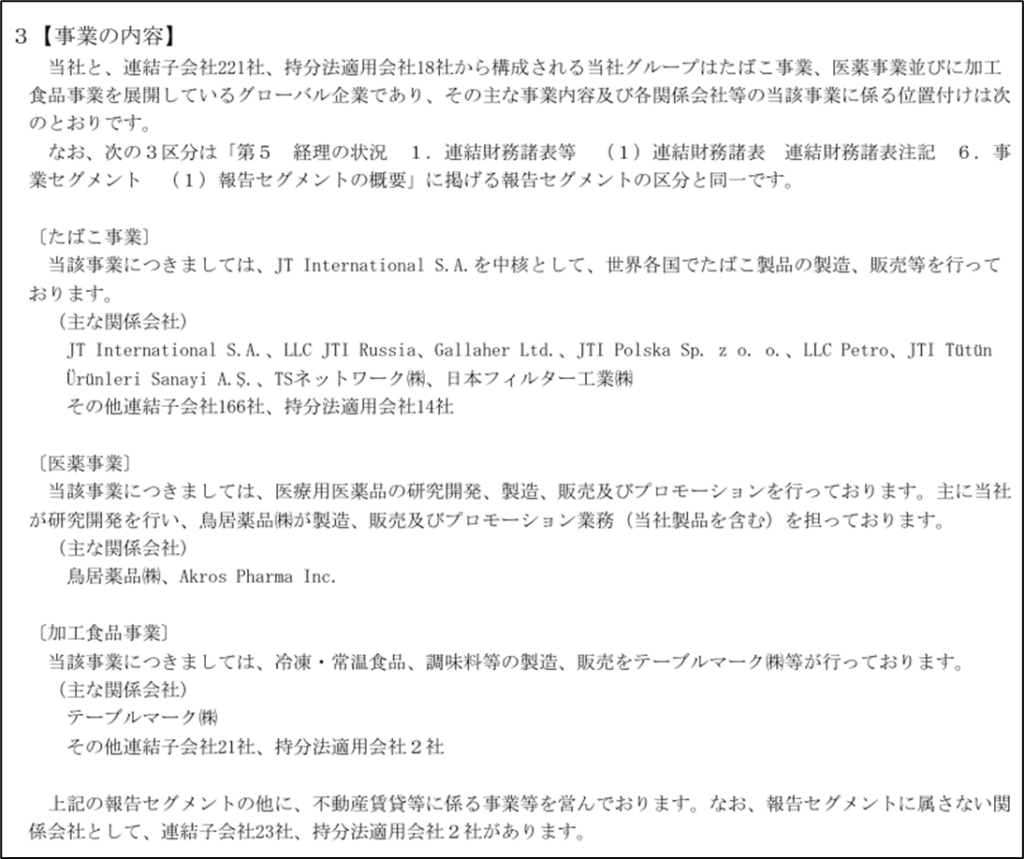

(出典:同社2023年度有価証券報告書)

JTの事業セグメントは、①たばこ事業、②医薬事業、③加工食品事業の3つに分かれています。

たばこの会社の印象が強いですが、多角化を進めていますね。

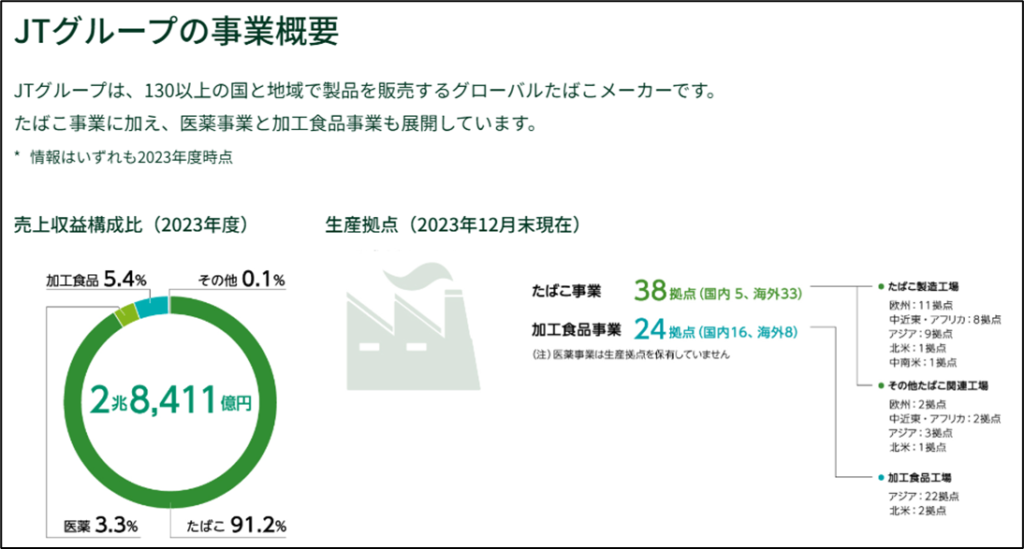

(出典:同社ホームページ)

しかし、売上収益構成比の9割以上がたばこ事業なので、やはりたばこ事業への依存度が高いことがわかります。

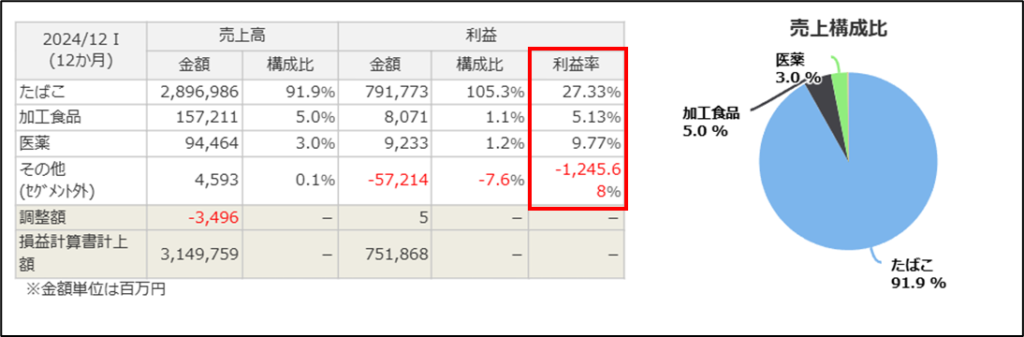

(出典:マネックス証券 銘柄スカウター)

利益率も、国内で独占製造権を有しているたばこ事業が27.33%と高く、加工食品事業は5.13%、医薬品事業は9.77%しかありません。特に、加工食品事業は、これまで分析してきた食料品メーカーと比較しても利益率が低く、足を引っ張っていますね…。

健康志向の高まりや喫煙規制強化、たばこ税増税など、たばこ産業は逆風が強いので、多角化を進めなければいけないという危機感は理解できますが、多角化メリットが全く発揮されておらず、減点ポイントです。

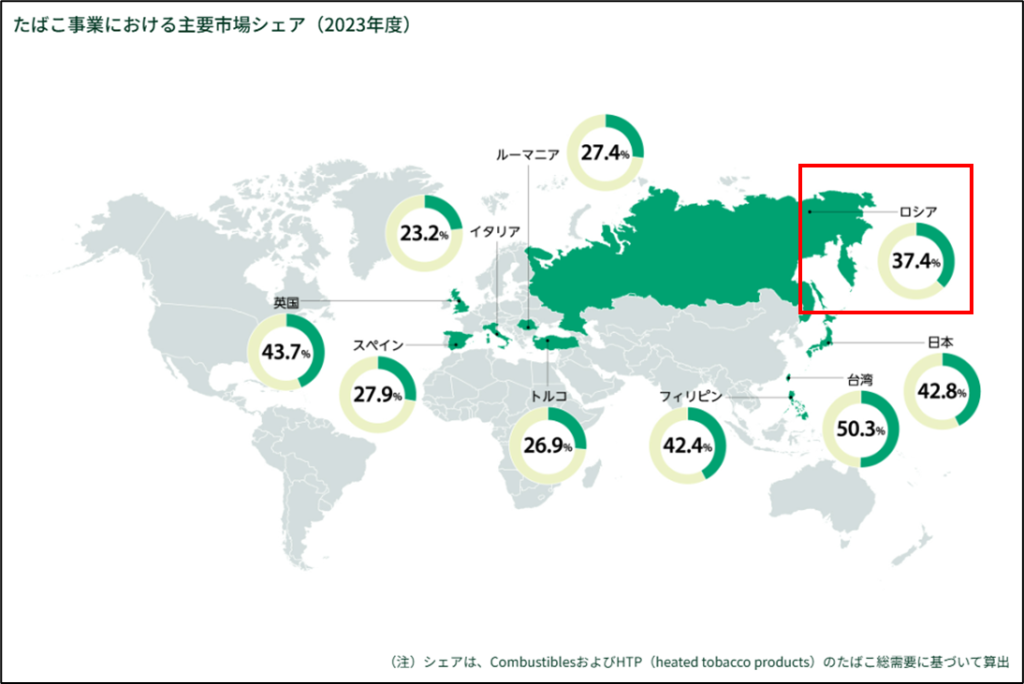

(出典:同社ホームページ)

主力のたばこ事業は、世界中で事業を展開しており、販売数量は世界第3位に位置しています(中国専売公社を除く)。

ここで最も気になるのは、ロシア事業です。

JTは、ロシア国内で37.4%のシェアを獲得しており、重要な市場の一つです。

2024年3月に開催された株主総会では、寺畠正道社長は、株主からロシア事業の見通しについての質問に対して「ロシア事業は、2023年度のグループ全体の売上収益の約10%、調整後営業利益の約24%を占めている」と回答し、ビジネスの継続を表明しました。

しかし、2023年8月には、JTの海外会社のJTインターナショナル(JTI)がウクライナ国家汚職防止庁から「戦争支援企業」と名指しで非難されるなど、企業イメージの悪化は避けられません(そもそも「たばこの会社」というだけでイメージ悪いのに…)。

アメリカでトランプ政権が誕生し、停戦が実現する可能性はありますが、万が一停戦交渉が失敗し戦争が激化した場合、JTに対してもロシアからの撤退圧力が強まるリスクは考慮した方がよさそうです。

私個人の考えとしては、どこでビジネスを展開するかは、個々の企業の判断に委ねられるべきものだと思います。

たしかに、ロシアでビジネスをすることにより、ロシアに戦争資金が流れるという批判はもっともです。しかし、利益の4分の1を占める国からの撤退は大きな痛手ですから、営利企業として簡単に撤退を決断できるような話ではないでしょう。ですから、「JTは戦争支援企業だから投資しない」とはならないです。

ただし、政治的・文化的・社会的に価値観を共有できない国でビジネスをするということは、そもそも大きなカントリーリスクを伴います。

したがって、仮にウクライナ侵攻がなかったとしても、大統領が帝国主義的な傾向を強めているロシアへの事業依存度が高い時点で、私は投資をためらっていたと思います(それ以前に、たばこ関連銘柄なので関心がありませんでしたが…)。

同様の理由で、反日感情の強い中国や韓国、内戦やテロが多い中東、アフリカ、腐敗が多い東南アジア、中南米などへの事業依存度が高すぎる企業についても、投資判断は慎重に行っています(つまり、先進国を中心に事業展開している企業に投資しているということですね)。

さて、事業内容が把握できたところで、業績の推移について見ていきましょう。

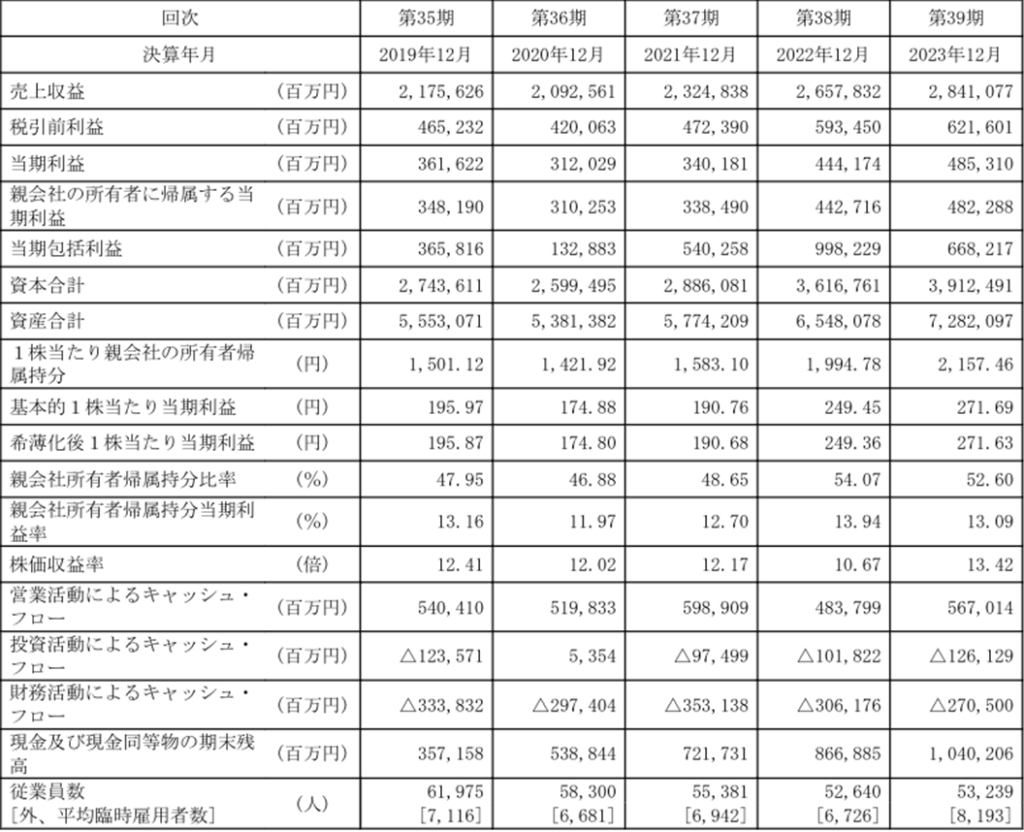

業績の推移を分析

(出典:同社2023年度有価証券報告書)

売上収益は、5期連続で増収です。たばこ離れが進んでいるイメージが強いので、増収が続いているというのは意外な気もしますね。

一方、当期純利益は2023年度まで4期連続で増益でしたが、2024年度に前年度比▲62.8%の大減益となりました。

ROEは、11.97→12.70→13.94→13.09→4.72と推移しています。2023年度までは、当ブログの投資基準の目安である10%を余裕でクリアしていましたが、2024年度は大幅減益の影響で、いきなり落ち込んでしまいました。

増収増益が続いていた要因と、直近で利益が急落してしまった理由について、詳しく分析してみます。

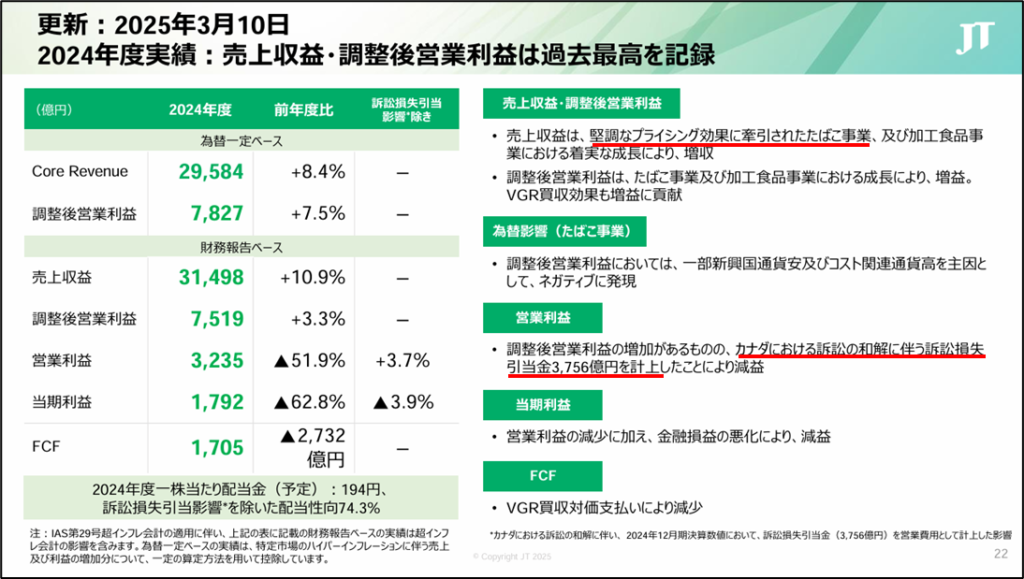

(出典:同社2024年度決算説明会資料)

まず、売上収益ですが、直近の決算説明会資料を見ると、増収要因の一つとして「たばこ事業が堅調なプライシング効果に牽引された」ことを挙げています。

なるほど。プライシング効果…つまり、値上げによって販売量の減少をカバーしているのですね。たばこは中毒性が高いので、高くなってもニコチン依存症の人は買うということです。たしかに、ヘビースモーカーの父は、20年前に比べてたばこの値段が倍以上になった今でも、平気で1日2箱吸い続けています。笑

次に、営業利益ですが、「カナダにおける訴訟の和解に伴う訴訟損失引当金3,756億円を計上」とありますが、これが大減益となった決定的な要因ですね。

JTは、カナダのケベック州で、喫煙による健康リスクを十分に説明せずたばこを販売したとして、消費者団体らからフィリップ・モリス、ブリティッシュ・アメリカン・タバコとともに訴訟を起こされていました。2025年3月6日、3社が計325億カナダドル(約3兆5600億円)の和解金を支払うことで和解が成立したため、訴訟損失引当金を計上したものです。

詳細は、こちらの記事を参照してください。

https://www.nikkei.com/article/DGXZQOTG106GR0Q5A310C2000000/

この引当金計上がなければ、米・VGR本来は過去最高の営業益となっていたところでしたが、一転して大幅減益となってしまいました。

今回の減益は一時的な要因によるものなので、特に気にする必要はないかと思います。

一方で、欧米ではこのような因縁まがいの訴訟を起こされるリスクが高いので、JTへの投資を検討されている方は、考慮に入れるべきリスクの1つであると思います。

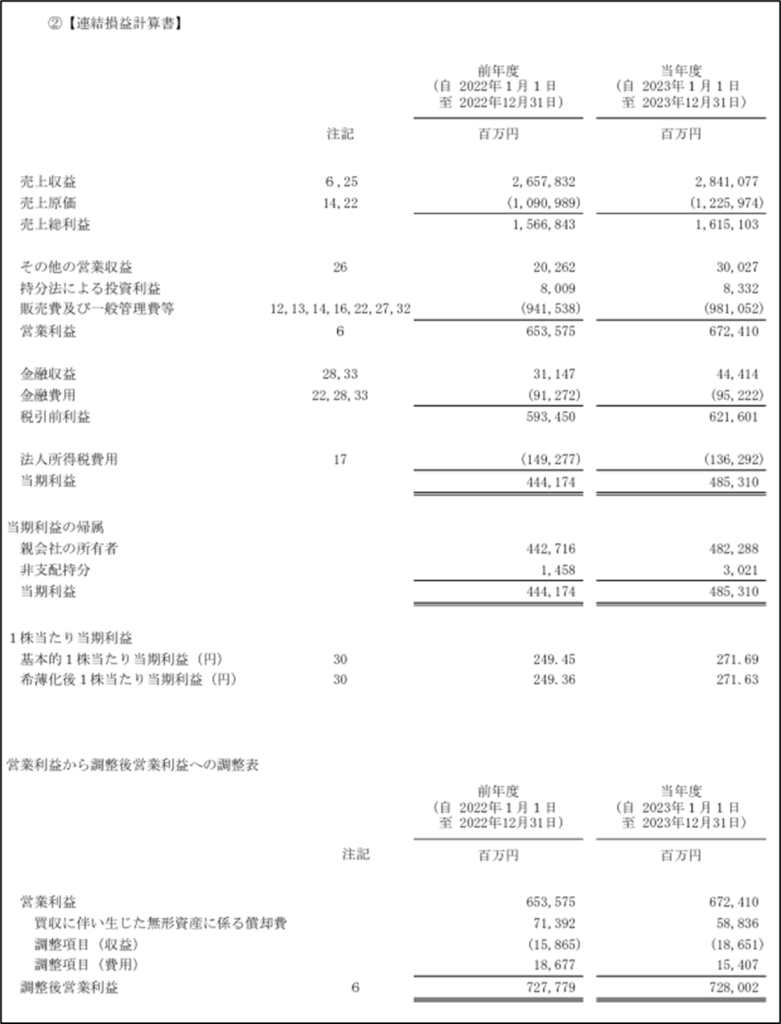

直近の損益計算書も見てみましょう。

(出典:同社2023年度有価証券報告書)

直近2年間の原価率は、41.8%→43.3%と非常に低いです。今後も値上げすればするほど原価率は低くなっていくので、おいしいビジネスですね。

一方、販管費率は、34.5%→46.5%と高いです。

たばこという社会的にイメージが悪い商品を売っているため、どうしても広告にお金がかかるのだろうと予想できます(しかも商品の宣伝ではなく、自社の社会貢献やたばこのリスクしか宣伝できないのが悲しいところ…)。

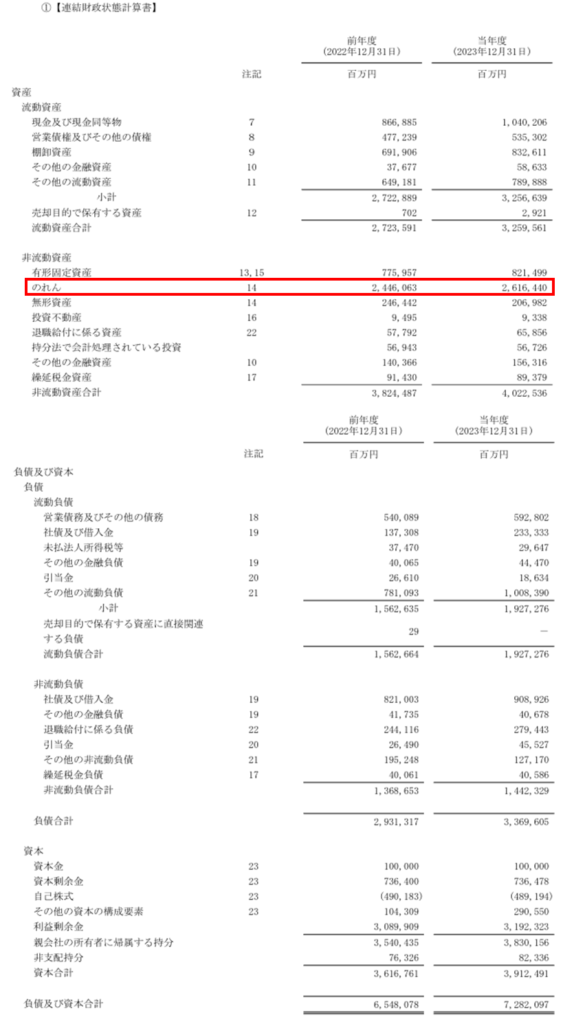

財務状態を分析

次に、財務状態を確認していきましょう。

(出典:同社2023年度有価証券報告書)

2兆円を超えるのれんが計上されていますね。なんと、総資産のうち約36%がのれんです⁉

のれんとは、超過収益力を意味し、買収した企業の時価評価純資産と実際の買収価額の差額分を貸借対照表上の無形資産として計上するものです。つまり、JTは過去に相当の大型買収を繰り返してきたということになります。

JTが採用している国際会計基準では、買収した企業の経営がうまくいかなくなった場合、のれんの減損損失を計上する必要があります。私は、のれんを時限爆弾のようなものと考えており、当ブログでも、原則としてのれんの多い企業を評価していません。

| 1992年 | マンチェスター・タバコ(イギリス) | 不明 |

| 1999年 | RJRナビスコ(アメリカ)の米国外たばこ事業 | 約9400億円 |

| 2007年 | ギャラハー(イギリス) | 約2兆2000億円 |

| 2011年 | ハガー・シガレット&タバコ ファクトリー(スーダン) | 約350億円 |

| 2012年 | グリソン(ベルギー) | 約462億円 |

| 2012年 | ナラハ(エジプト) | 約200億円 |

| 2015年 | アリヤン・タバコ・インダストリー(イラン) | 非開示 |

| 2016年 | レイノルズ・アメリカン(アメリカ)の米国外たばこ事業 | 約6000億円 |

| 2016年 | フラクソ(ブラジル) | 約非開示 |

| 2016年 | ラ・タバカレラ(ドミニカ共和国) ※発行済株式の50% | 約16億円 |

| 2017年 | マイティー(フィリピン) | 約1100億円 |

| 2017年 | カリヤディビア・マハディカなど2社(インドネシア) | 約1100億円 |

| 2017年 | ナショナル・タバコ・エンタープライズ(エチオピア) ※発行済株式の70% | 約490億円 |

| 2018年 | ドンスコイ・タバック(ロシア) | 約1900億円 |

| 2018年 | アキジグループ(バングラディッシュ) | 約1645億円 |

| 2024年 | ベクター・グループ(アメリカ) | 約3780億円 |

Wikipediaで調べたところ、やはりこんなに多くの会社を買収してきたようです。

買収先を見ると、新興国の企業が多いことがわかります。実は、日本や欧米など先進国では喫煙者人口は減っていますが、中東やアフリカなど新興国ではいまだに喫煙者人口が増加しています。成長市場を狙った買収が目立ちます。

一方、先進国でもシェアの拡大を狙った大型買収案件が見受けられます。現在JTの旗艦ブランドとなっている「ウィンストン」、「キャメル」、「LD」、「メビウス」ですが、「ウィンストン」と「キャメル」は1999年にRJRナビスコから買収、「LD」は2007年にギャラハー買収により獲得、「メビウス」は2016年にレイノルズから獲得したものです。直近の案件だと、2024年に買収したベクター・グループは、アメリカで第4位のシェアを有しています。

こうして分析すると、JTはなかなかのM&A巧者という印象ですね。

先ほど、「当ブログでは、原則として、のれんの多い企業を評価しない」と書いたばかりですが、もちろん企業の成長に必要な買収を全否定するわけではありません。

たばこ事業は収益性が高いビジネスであること、世界的にたばこ市場の寡占が進んでいることを加味すれば、のれんが多いからといって経営が傾くような事態には陥らないとは思います。

ただし、「まさか」が起きるのが投資の世界ですから、油断は禁物です。きちんとリスクとして認識しておく必要があると思います。

キャッシュフローの推移を分析

続いて、キャッシュフローの推移を見ていきましょう。

(出典:同社2023年度有価証券報告書)

営業CFから投資CFを差し引いたフリーCFはプラスで推移しており、問題ありません。2024年度に投資CFが約4400億円と急激に増加しているのは、ベクター・グループを買収したためですね。

(出典:同社2023年度有価証券報告書)

キャッシュフロー計算書を見ると、支払配当金の額が大きいのが目立ちますね。同社は、配当性向75%を目安とする配当政策を表明しています。

今年度に至っては、当期純利益が激減したにもかかわらず減配を実施しなかったので、配当性向は192.2%となっています。つまり、当期純利益の額を上回る配当を出したということですね⁉

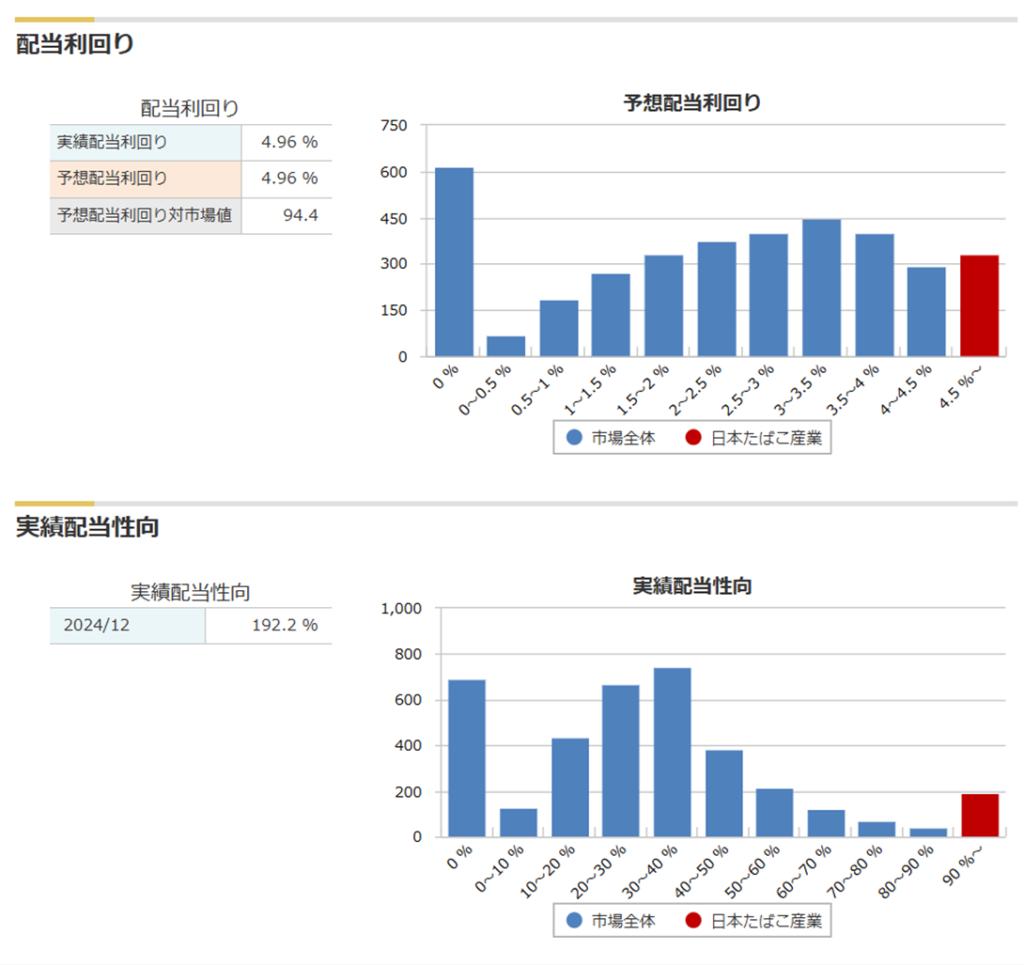

(出典:マネックス証券 銘柄スカウター)

マネックス証券の銘柄スカウターを見ると、同社の配当利回り、配当性向が市場全体と比べて非常に大きいことがよくわかります。

配当狙いの方にとっては、かなり嬉しい銘柄ですね。ただし、ここまで配当性向が高いと、業績が急激に悪化した場合には減配となってしまう可能性も高いので、注意が必要です。

【結論】日本たばこ産業(2914)の投資対象としての評価は?

本ブログでは、分析企業が投資対象候補としてふさわしいかを以下の基準で評価しています。

なお、評価はハシオの個人的見解に基づくもので、本評価に基づく投資成績を保証するものではありません。

| ①財務状態は健全か(20点満点) |

| ②売上高、利益が成長しており、かつ今後も成長が期待できるか(最高20点、最低0点) |

| ③収益性が高く、かつ収益性を向上させる取組をしているか(最高20点、最低0点) |

| ④魅力的な市場で、魅力的な製品・サービスを提供しているか(最高20点、最低0点) |

| ⑤十分な株主還元が期待できるか(最高20点、最低0点) |

| ⑥経営陣は信頼できるか(最高10点、最低-10点) |

格付基準

評価S … 超優良

評価A± … 優良

評価B± … 平凡

評価C± … 問題あり

評価D … 論外

それでは、日本たばこ産業(2914) の評価はこちらです↓↓↓

①財務状態は健全か → 12点(評価B+)

のれんの金額が多すぎる。ただし、大株主が日本政府なので、経営が傾くリスクは低い。

②売上高、利益が成長しており、かつ今後も成長が期待できるか → 10点(評価B)

M&Aで成長路線に回帰しているが、たばこは国内では斜陽産業。

③収益性が高く、かつ収益性を向上させる取組をしているか → 16点(評価A)

たばこ事業は収益性が非常に高い。

④魅力的な市場で、魅力的な製品・サービスを提供しているか → 12点(評価B+)

たばこ事業は寡占業界ではあるが、法規制の強化や新型たばこ(電子たばこ、加熱式たばこ)の普及などリスク要素はある。

⑤十分な株主還元が期待できるか → 14点(評価A-)

配当利回り、配当性向は非常に高いが、今後の業績次第では減配リスクがある。

⑥経営陣は信頼できるか → -6点(評価C)

中央官庁からの天下り役員は不要。

総合評価 58点(B+評価)

「たばこ」という収益性の高い商品を扱っているが、日本政府の庇護に甘えている感が見え隠れしている。

※本ブログは、個別企業について投資(又は投資しないこと)を推奨するものではありません。

投資判断は自己責任でお願いします。

本ブログは、個別企業について、投資すること(又は投資しないこと)を推奨するものではありません。また、株価の操作を目的としたものでもありません。本ブログ記載後のあらゆる相場変動について、本ブログには一切の責任がありません。

投資判断は自己責任でお願いします。

![ピーター・リンチの株で勝つ新版 アマの知恵でプロを出し抜け [ ピーター・リンチ ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/0709/9784478630709.jpg?_ex=128x128)