こんにちは、ハシオです。

今日は、証券コード8117:中央自動車工業について分析したいと思います。

本ブログは、個別企業について、投資すること(又は投資しないこと)を推奨するものではありません。また、株価の操作を目的としたものでもありません。本ブログ記載後のあらゆる相場変動について、本ブログには一切の責任がありません。

投資判断は自己責任でお願いします。

特段の但し書きが無い限り、当ブログに掲載している業績等の情報は、マネックス証券様の情報を用いております。これから証券会社をお探しの方には、マネックス証券を推奨します。

企業情報

中央自動車工業も隠れ優良企業の気配がします。興味がわいたので調べていきたいと思います。

それでは、さっそく一緒に見ていきましょう!

下のテキストをクリックすると、詳細情報をみることができます。

自動車ケミカル用品メーカー&商社。カーディーラーを主要顧客にオリジナルのカーケミカル製品(塗装面保護剤、ボディ・ガラスコーティング用品、オイル添加剤)、アルコール検知器の開発・販売。メーカー機能の国内ビジネス(自動車・ケミカル商材製造、アルコール検知器製造)、商社機能の海外ビジネス(自動車部品商社として世界約60カ国の日本車向けに自動車用品・補修用部品、自社開発ケミカル商材輸出)を展開。新車販売店(ディーラー)への自動車用品・独自開発商品やサービス提供が中心。主力商品は自動車ボディコーティング用品「ボディアーマーマキシム」「CPCペイントシーラント」、ガラスコーティング用品、エンジンオイル添加剤、アルコール検知器「ソシアック」(オリジナル開発商品)。その他、自動車処分事業(子会社ABT、全損車両処分の事務代行)。2017年研究開発施設「中之島R&Dセンター」開設。2019年三菱商事からABT(損保の全損認定車両処分業務)を譲受・子会社化。

- 自動車用塗装面保護剤(CPCボディアーマーマキシム、CPCプレミアムコーティング、グラスコーティングガードコスメ、CPCガラスコート)

- 無機防汚コーティング剤「エクセルピュア」、ウィンドウ撥水コーティング剤「SKATO360」

- 保護フィルム(ボディプロテクションフィルム)、エンジン保護剤「MT-10 メタルトリートメント」(オイル添加剤)、抗菌・防臭「チタニア」

- アルコール検知器「SOCIAC」(自己管理型パーソナルタイプ、データ管理型、警察/飲酒検問・第一次検査用)

- 自動車用部品(エンジン部品、パワートレイン部品、プライベートブランド「J.C.A.P」)

私は車のことは全然詳しくないので知りませんでしたが、中央自動車工業は主にカーディーラー向けにコーティング剤などを販売している企業のようです。

名前のイメージだけで勝手に町の板金屋を想像してました。すいません…。

マネックス証券銘柄スカウターの企業概要だけではイメージがつかめなかったのでもう少し詳しく調べてみたところ、競合は自動車メーカーの純正品だそうです。普通に考えると純正品には負けそうな気がしますが、きめ細やかなサービスで差別化を図っているようです。

「開発型企業」を宣言しており、研究開発にも力を入れているようです。2017年には中之島R&Dセンターを開設しました。

また、KeePer技研(6036)やソフト99コーポレーション(4464)などとも競合しますが、この2社はBtoCがメインなのに対して、中央自動車工業はカーディーラー向けのBtoBが中心です。

売上高を分析

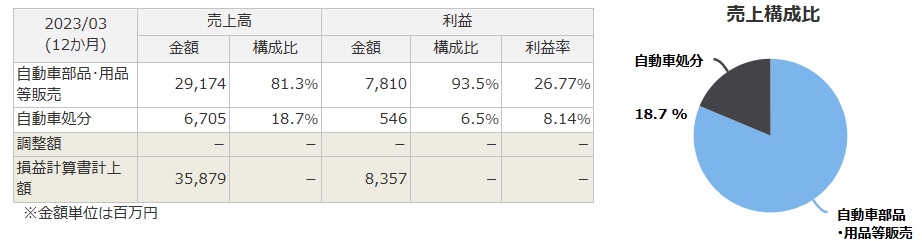

まずはセグメント構成に目を通してみましょう。

セグメントは、自動車部品・用品等販売事業が売上の8割、自動車処分事業が残りの2割を占めています。自動車処分事業?と思ったら、確かに企業概要に書いてありました。2019年に事業買収で獲得したのですね。

自動車ケミカル用品メーカー&商社。カーディーラーを主要顧客にオリジナルのカーケミカル製品(塗装面保護剤、ボディ・ガラスコーティング用品、オイル添加剤)、アルコール検知器の開発・販売。メーカー機能の国内ビジネス(自動車・ケミカル商材製造、アルコール検知器製造)、商社機能の海外ビジネス(自動車部品商社として世界約60カ国の日本車向けに自動車用品・補修用部品、自社開発ケミカル商材輸出)を展開。新車販売店(ディーラー)への自動車用品・独自開発商品やサービス提供が中心。主力商品は自動車ボディコーティング用品「ボディアーマーマキシム」「CPCペイントシーラント」、ガラスコーティング用品、エンジンオイル添加剤、アルコール検知器「ソシアック」(オリジナル開発商品)。その他、自動車処分事業(子会社ABT、全損車両処分の事務代行)。2017年研究開発施設「中之島R&Dセンター」開設。2019年三菱商事からABT(損保の全損認定車両処分業務)を譲受・子会社化。

再掲:企業概要

利益率は8.14%でそこまで良くはありません。

M&Aを全否定するわけではないのですが、企業買収をすると「のれん」が増えます。買収した企業が狙い通り成長に寄与すれば問題ないのですが、一歩間違えると大きな減損になりかねないので、私は「のれん」が大きい企業への投資は及び腰になってしまいます。

この買収の目的は何だったのでしょう?

https://maonline.jp/news/20191128a

当時の買収に関する経緯がわかる記事を見つけました。

純資産3億9500万円の企業を52億2500万円で買ったということは、のれんは48億5000万円ですね。だいぶ高い買い物のような気がします。

全損認定車両の処分ってそんなに差別化を図れるビジネスとは思えないですが…

買収の狙いについて、「新規顧客の獲得や既存顧客との取引深耕などの相乗効果を期待」とありますが、本当にシナジーがあるのかは疑問です。「ご一緒にポテトはいかがですか?」のノリで、「ご一緒にコーティングはいかがですか?」とはならないでしょう…。

マネジメントの質に不安を感じますが、今後のABT社の利益率の推移に注目です。

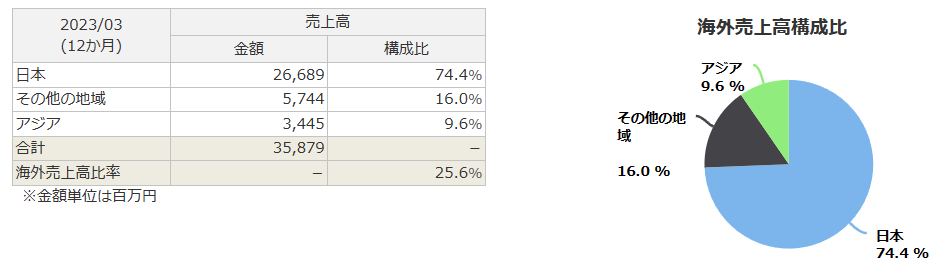

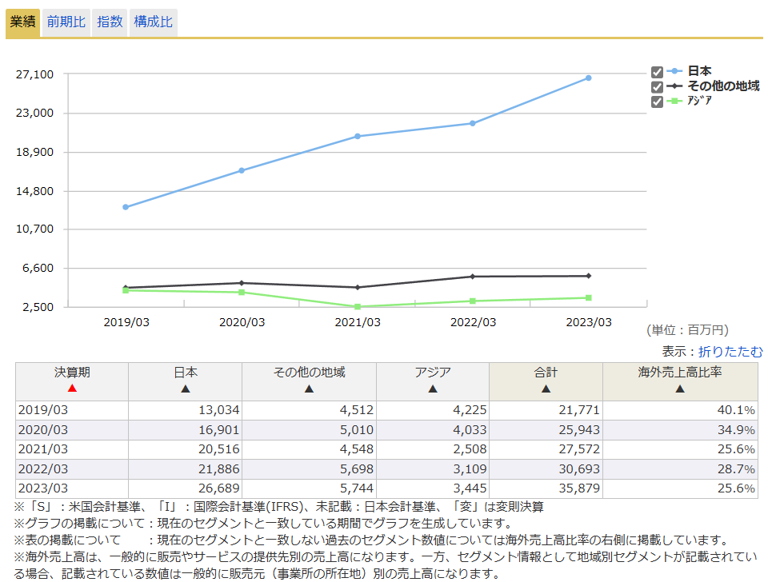

海外売上高構成比も確認します。

勝手に国内事業のみかと思っていましたが、意外にも海外売上高が25%もあるんですね。

しかし、国内事業が順調に売上を伸ばしている一方、海外事業はここ数年、成長していません。

利益の伸びも見たいところですが、会社のホームページを探しても海外事業の利益率を確認することができませんでした。ただし、調べたところ海外事業はほとんど商社機能なので、国内事業のような高い収益力はないだろうと推測できます。

公表義務はないので文句は言えないのですが、利益率がわからないことには、投資家としては判断するのが難しいですね。

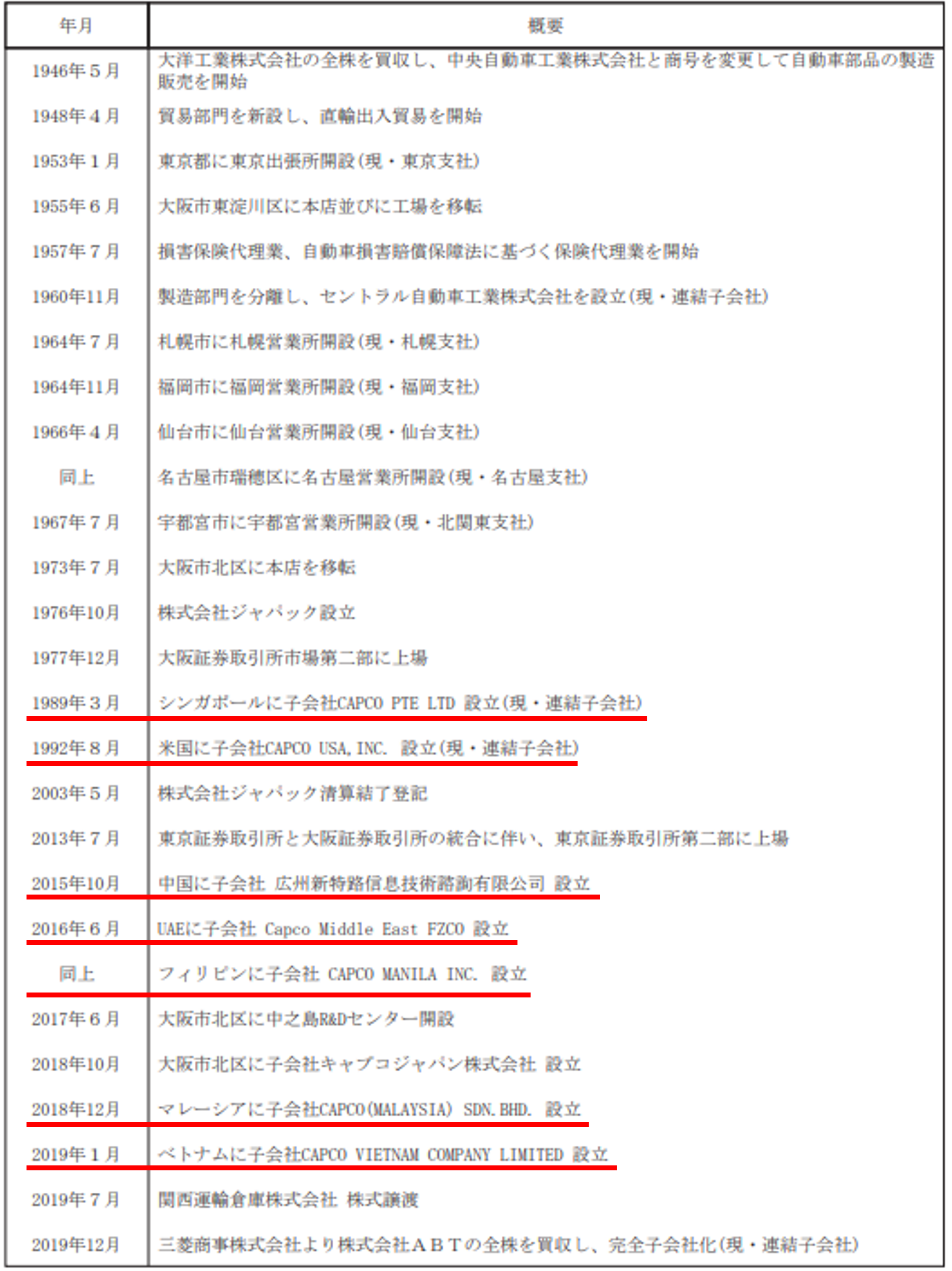

続いて、有価証券報告書で沿革について確認しました。

海外進出の歴史は古く、1989年にシンガポール、1992年に米国に子会社を設立しています。2015年以降、海外展開を加速させて、中国、UAE、フィリピン、マレーシア、ベトナムに進出しています。

海外事業の利益成長率がわからないので売上高成長率で判断せざるを得ないのですが、シンガポール、米国には30年以上も前に進出しているのに、そこまで成長している感がありません。

ここ最近海外展開を加速させているようですが、本当に大丈夫?という気がします。

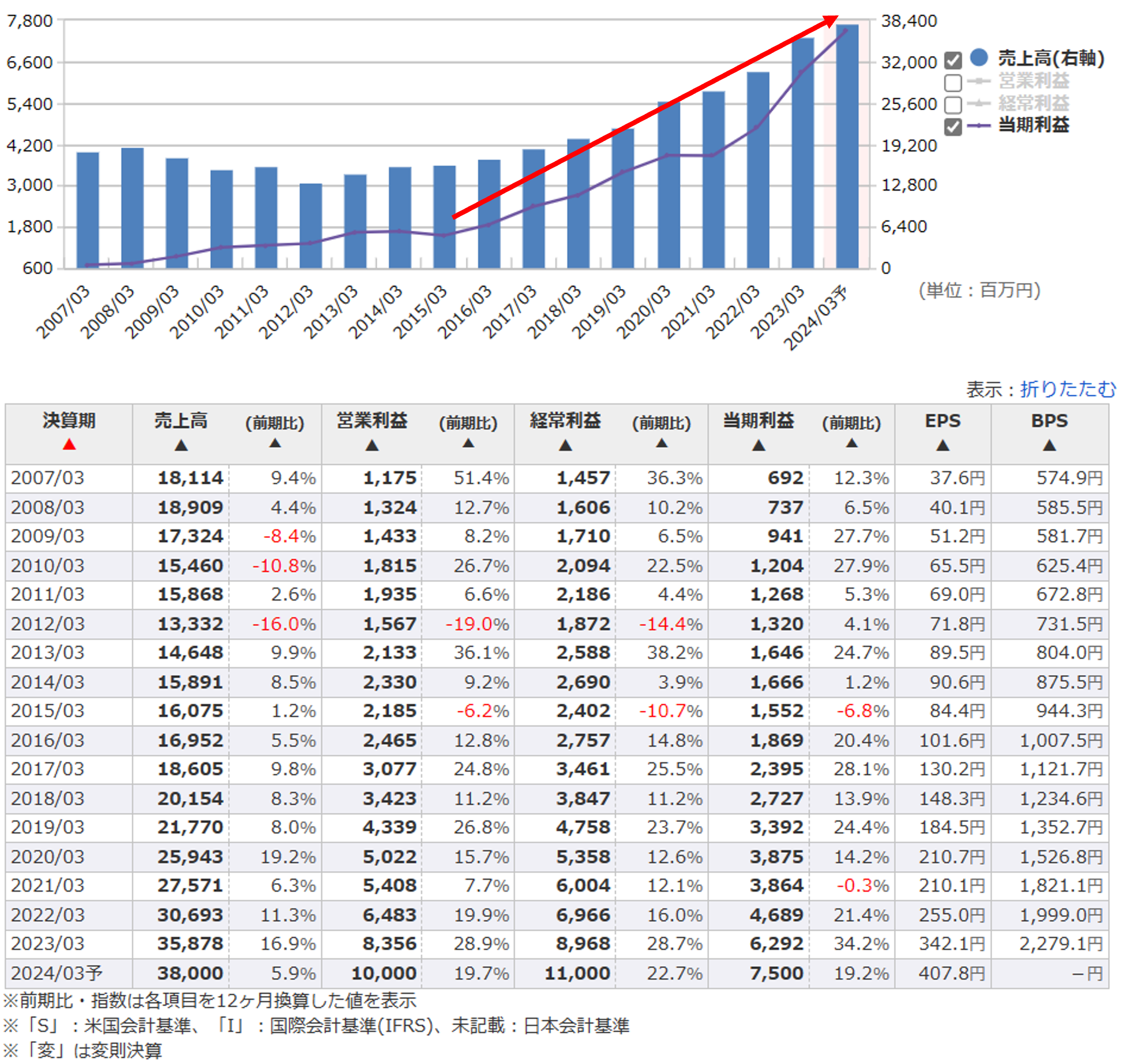

業績の推移を分析

さて、次は業績推移を見てみましょう。

業績は増収増益基調が続いており、ROEも15%を超えてきていますね。私が冒頭で「隠れ優良企業の気配がする」と言ったのも、利益率とROEの数字に注目したからです。

特に、当期純利益に着目すると、2016年3月期以降、急速に利益と当期利益率、ROEがいずれも伸びています。

SHOEIの記事でも書きましたが、当期利益率が伸びる理由は、2つ考えられます。

①販売単価が上昇している

②総コストが下がっている

中央自動車工業は、コーティング剤以外にもアルコール検知器など様々な商材を扱っているため、単価を求めることが困難です。

したがって、想像になるのですが、私は②のパターンだろうと考えています。

中央自動車工業はBtoB中心のビジネスですが、企業は消費者よりも価格にシビアなので、簡単に値上げはできないはずです。コーティング材の量産効果により原価率が下がったと考えるのが妥当でしょう。

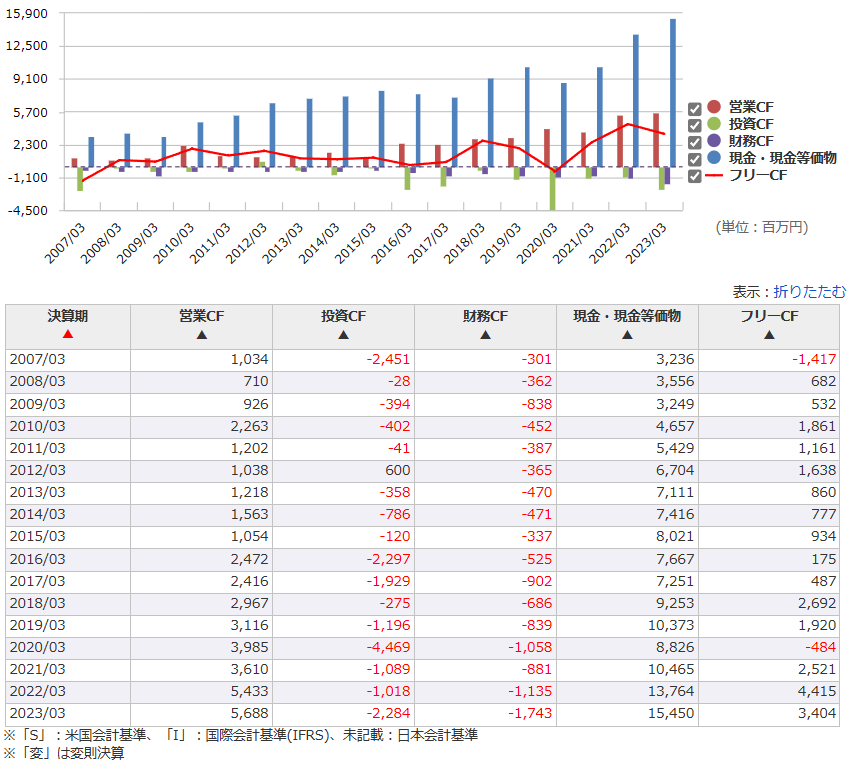

キャッシュフローの推移を分析

次に、キャッシュフローの推移等を確認します。

キャッシュフローについては、特に気になるところはありません。2020年3月期はABT買収のため投資CFの値が大きくなっていますが、それ以外の年度は安定しており、現金・現金同等物も順調に積み上がってきていますね。

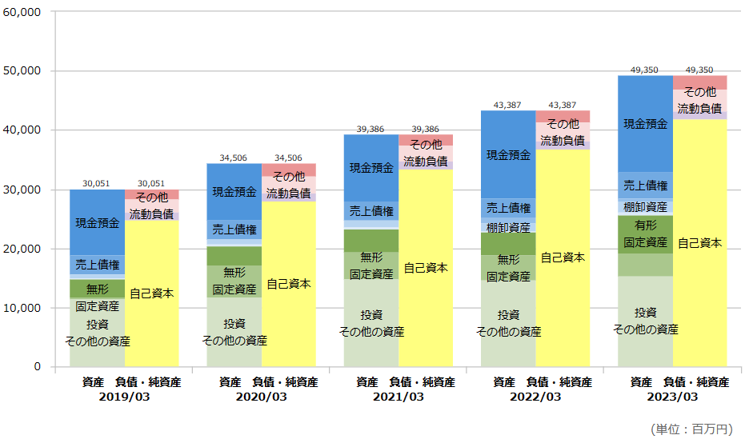

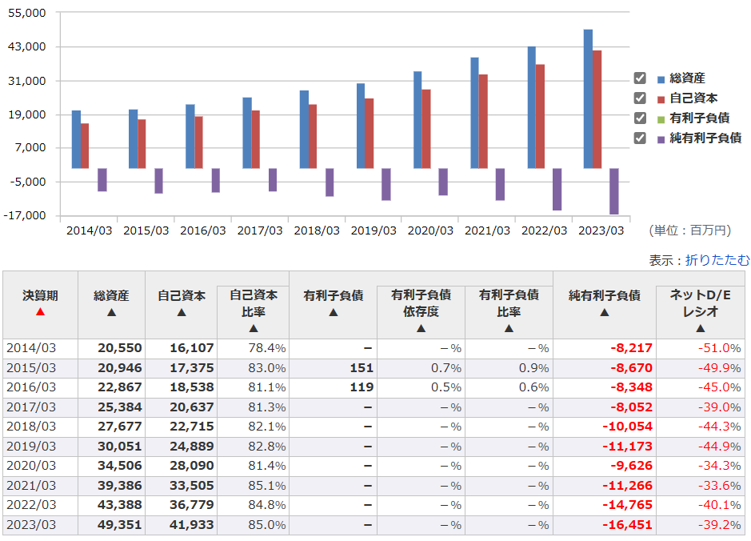

貸借対照表を分析

貸借対照表を確認します。

自己資本比率が80%を超えていますね。有利子負債もなく、無借金経営を実現しています。キャッシュも潤沢にあり、安全性については全く問題なさそうです。

コーティング剤やアルコール検知器の製造をしているので、工場などの有形固定資産を持っているのかと思いましたが、ファブレス経営で開発に専念しているようです。

配当について

最後に、株主還元について確認しましょう。

配当は、8期連続増配です。

配当性向も26.9%とまだまだ余裕があるので、今後も増配が期待できそうです。

これまで自社株買いはしていないようですが、PERが低いまま放置されているので、経営陣には自社株買いも検討してもらいたいですね。

企業の基本方針と基本戦略について

正直、ここまでの情報では、投資判断にものすごく悩みます。ここまでの分析で、中央自動車工業のビジネスはかなり優良だと思いました。一方で、マネジメントの質についてはやや不安が残ります。少しだけ、企業が掲げている戦略や方針について読み解いていきましょう。

中央自動車工業のホームページに掲載されている企業理念です。

基本方針と基本戦略の両方に「開発型企業」というワードが登場していますね。どうやら自分たちが「開発型企業」であるということに強いこだわりがあるようです。

単なる卸売では収益性がありませんから、自社で開発した商品を販売するという方針じたいには賛成です。しかし、ではなぜABTを買収したのでしょうか?ABTの事業内容は自動車処分に関連する業務です。一体そこで何を「開発」するつもりなのでしょうか?

自らを「開発型企業」と定義づけたのであれば、自社の製品はコーティング剤やアルコール検知器、オイル添加剤など付加価値を生み出せる事業に限定するべきです。既に自社で手掛けている事業なら百歩譲って黙認するとしても、事業買収するというのは理解できません。

また、基本戦略についても違和感があります。

「技術革新を追求し、「開発型企業」を目指す」とか「役員・社員は自己成長に努める」というのは戦略なんて大層なものではなく、ただの目標です。どのようにして技術革新を追求するのか、どのように社員を成長させるのか、具体的な方策を突き詰めていった先にあるのが戦略です。

せっかく優良なビジネスを有しているので、経営陣には戦略をより高度に練り上げてもらいたいなと思います。

なお、企業の策定した戦略に対する評価についてもっと詳しく知りたい投資家の方には、『良い戦略、悪い戦略』という本をオススメします。

また、事業のリスクについても認識しておく必要があります。

中央自動車工業の主力製品であるカーコーティング剤は、消費者に直接販売されるわけではなく、ターゲットはカーディーラーです。

消費者にとって、カーコーティングは頻繁に発生する需要ではなく、一度コーティングしてしまえば数年間は放置されます。その点、カーディーラーは新車販売前に必ずコーティングするので、安定した需要を確保できるのがメリットです。

一方で、業績は新車販売台数によって左右されることになります。景気の悪化によって新車が売れなくなれば、同社の売上も落ちることになるでしょう。また、日本国内では、人口減、若者の車離れ、カーシェアリングの普及など、長期的に見ると新車需要は減っていくことが予想されます。

したがって、今後は海外進出が重要になってきます。現在、同社の海外事業はほとんど商社機能しかありませんが、これからは海外のカーディーラーともより強力なネットワークを構築し、コーティング材等を販売していく必要があるでしょう。

さらに、技術革新の動向についても注意を払う必要があります。現在、収益の大半をコーティング剤で稼いでいると思われますが、コーティングが不要な塗装が開発された場合には、同社にとって大打撃となります。すぐに顕在化するリスクではありませんが、業績が絶好調の今のうちに、新しい収益の柱を確立する必要があります。

ここまで、厳しい評価となりましたが、プラス評価する要素もあります。

1点目は、経営分析でわかったとおり、中央自動車工業は、収益性が高く、かつ安定した成長が期待できます。

2点目は、株価が非常に割安で放置されていることです。直近5年間で、PERは最大で16%と低水準にとどまっています。

考えられる理由は、①卸売業のセクターに属しているため、②投資家からの知名度が低いための2点です。卸売業の代表格は五大商社ですが、商社は万年割安株と言われており、PERが低水準にとどまっています。

なぜ商社のPERが低いのかはいずれ商社の分析で解説しますが、セクター全体の評価に引きずられて同社の評価も低くなってしまっている可能性があります。

また、同社は東証スタンダード市場に上場しており、再編前は東証2部にいました。トヨタ自動車やソニーなど機関投資家が注目する銘柄は東証プライム市場に上場しており、スタンダード市場にはあまり注目が集まりません。

上記の理由は、どちらも中央自動車工業の業績とは全く関係ありません。こうした理由から割安に放置されている銘柄は、バリュー投資家にとっては狙い目です。ここまでPERが低いと下値余地も限定的なので、ローリスク・ハイリターンの可能性のある銘柄です。

【結論】中央自動車工業は投資対象としてあり?なし?

長くなりましたが、以上を踏まえると、中央自動車工業の評価はこうです。

- マネジメントの質に疑念はあるが、ビジネスじたいは優良

- 景気動向や技術革新には要警戒

- 株価は明らかに割安(ただし、将来的に市場の評価が見直されるかは不明)

ということで、結論ですが、中央自動車工業の経営方針に納得ができ、収益性や成長性が今後も続くと信じられる方は、今が投資の絶好のチャンスではないでしょうか?

本ブログは、個別企業について、投資すること(又は投資しないこと)を推奨するものではありません。また、株価の操作を目的としたものでもありません。本ブログ記載後のあらゆる相場変動について、本ブログには一切の責任がありません。

投資判断は自己責任でお願いします。

![良い戦略、悪い戦略 [ リチャード・P・ルメルト ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/8093/9784532318093_1_2.jpg?_ex=128x128)