こんにちは、ハシオです。

今日は、証券コード7309:シマノについて分析したいと思います。

本ブログは、個別企業について、投資すること(又は投資しないこと)を推奨するものではありません。また、株価の操作を目的としたものでもありません。本ブログ記載後のあらゆる相場変動について、本ブログには一切の責任がありません。

投資判断は自己責任でお願いします。

特段の但し書きが無い限り、当ブログに掲載している業績等の情報は、マネックス証券様の情報を用いております。これから証券会社をお探しの方には、マネックス証券を推奨します。

企業情報

それでは、さっそく一緒に見ていきましょう!

下のテキストをクリックすると、詳細情報をみることができます。

アウトドアスポーツメーカー、自転車機構部品&釣り具用品の世界的メーカー。自転車部品事業は競技用から一般用自転車までロードバイク・マウンテンバイクの機構パーツ(駆動用・制動用部品)や用具の製造・販売。変速機等の駆動用パーツ・ブレーキの制動用パーツ、ホイールのコンポーネント(サイクルパーツの世界最大手)を供給。レースのフラッグシップモデルは「DURA-ACE」。釣具事業は総合メーカーとしてリール・ロッド・ルア・フィッシングギア・ウェア・釣具用品を製造・販売。フラッグシップモデルは「ステラ」。その他、バイク用サイクリングシューズ&ペダルやアクセサリー類、ボート用品(シューズ等)の製造・販売。2014年スポーツカメラ発売。2017年展示・交流スペース「シマノスクエア」オープン。

- バイシクルコンポーネンツ(ロードバイク、マウンテンバイク、コンフォートバイク、ホイール、変速機、チェーン、制動装置、ワイヤー類、フラッグシップモデル「DURA-ACE」)

- アパレル&アクセサリー(サイクリングシューズ、ペダル、サイクリングウェア、バッグ、サイクリングアイウェア、シマノスポーツカメラ)

- 釣り具(リール、ロッド、ルアー、ウェア・フットウェア、クーラー、バッグ・ケース)

- ボート用品(ロウイングシューズ、フットストレッチャー)

- ライフスタイル ギア(アウトドア、ウェア、シューズ、バッグ)

シマノという名前を聞いてどんな会社かすぐにイメージが湧く方は、自転車か釣りか株式投資のどれかが好きな方ですね。「自転車機構部品&釣り具用品の世界的メーカー」と言われても、どちらも市場規模がどの程度あるのかもよくわからないし、なんか微妙………と感じる方も多いかもしれません。

しかし、シマノは2023年12月期で売上高約4700億円、時価総額は2兆円を超える大企業です。また、後ほど紹介しますが、各指標のスコアも良いので、ファンダメンタルズ派の投資家の間では注目度が高い銘柄です(まあ、だから私もこうして記事を書いてるんですけどね…)。

売上高を分析

まずはセグメント構成に目を通してみましょう。

セグメント構成は、売上高全体のうち約3/4が自転車部品、約1/4が釣具となっています。

ただし、自転車部品は会計年度によって売上高が大きく動くので、自転車部品の比率が売上高全体の約8割まで上昇する年度もあります。

どちらのセグメントも利益率は15%を超えており、高収益体質です。

なぜ、こんなに利益率が良いのでしょうか?

シマノの経営戦略

シマノが高収益を生み出すことができる理由について、経営戦略論的な観点から分析してみたいと思います。 シマノの経営戦略のポイントは、以下の2つです。

- ニッチ戦略

- コンポーネント戦略

順番に説明します。

ニッチ戦略とは、あえて市場規模の小さな土俵で勝負する戦略です。

自転車部品の市場規模は、以下のサイトによると、約135億ドル(1ドル=150円換算で約2兆円)のようです。(https://www.databridgemarketresearch.com/jp/reports/global-bicycle-components-market)

自動車部品業界の市場規模が約28兆円とされていますから、それと比べると非常に小さな市場ですね。

市場規模が大きいと、大きな獲物を狙うシャチのように、強力なプレーヤーが集まってきます。例えば、自動車部品市場では、デンソー、アイシン精機、トヨタ紡織、海外勢だとボッシュやマグナ、コンチネンタルなど技術力の高い企業が既に多数存在していますね。さらに、最近では電気自動車の車載用部品を狙って、パナソニックなど異業種の超大物も参戦してきています。

しかし、自転車部品市場のように小さな市場では、ライバルはそこまで多くありません。自動車部品市場でシマノは大きなシェアを握っており、特にスポーツ自転車向け部品では世界シェアの85%を確保しています。いわゆる「小さな池の大きな魚」ですね。

シマノにとっては、自社の強みを活かせる市場を探してたどり着いた先が偶然競合の少ない自転車部品や釣具だっただけで、最初から「ニッチ産業を狙ってやろう」と考えていたわけではないかもしれません。

しかし、結果として、シマノは経済産業省からグローバルトップニッチ(GNT)企業100社のうちの1社に選定されるなど、ニッチ戦略で成功している企業の代表格のような存在になっています。

コンポーネント戦略とは、必要な部品一式をセット販売する戦略です。

ニッチ戦略はシマノが狙っていたかは疑問ですが、コンポーネント戦略の方はシマノの狙いが見事にハマったパターンです。

以前は、自転車メーカーはホイール、変速機、ギア、ブレーキ、レバーなどの部品を複数のメーカーから個別に購入して組み立てていましたが、どうしても互換性が低く十分な性能を発揮することができずにいました。

そこで、シマノは駆動系部品一式をセットで販売することにより、シマノの部品だけで完結できるようにしたのです。シマノのコンポーネント(製品群)は最初からセットで使用することを前提として設計されているので、部品を交換する際もシマノ製品の中から互換性のあるパーツを使うことができます。

この戦略により、自転車メーカーは「最初からシマノの製品一式を調達した方が便利」と考えるようになり、シマノ製品のシェアが大きく伸びる結果となりました。

今やほとんどの自転車にシマノの製品が使用されていることから(なにせ世界シェア85%ですからね)、シマノは「自転車界のインテル」と称されています。

業績の推移を分析

さて、次は業績推移を見てみましょう。

思いのほか業績の波が大きいですね。

2021年12月期、2022年12月期は大きく上げて、2023年12月期は再び下げています。

要因は何でしょうか?

2021年12月期と2023年12月期の有価証券報告書の経営成績の分析を確認します。

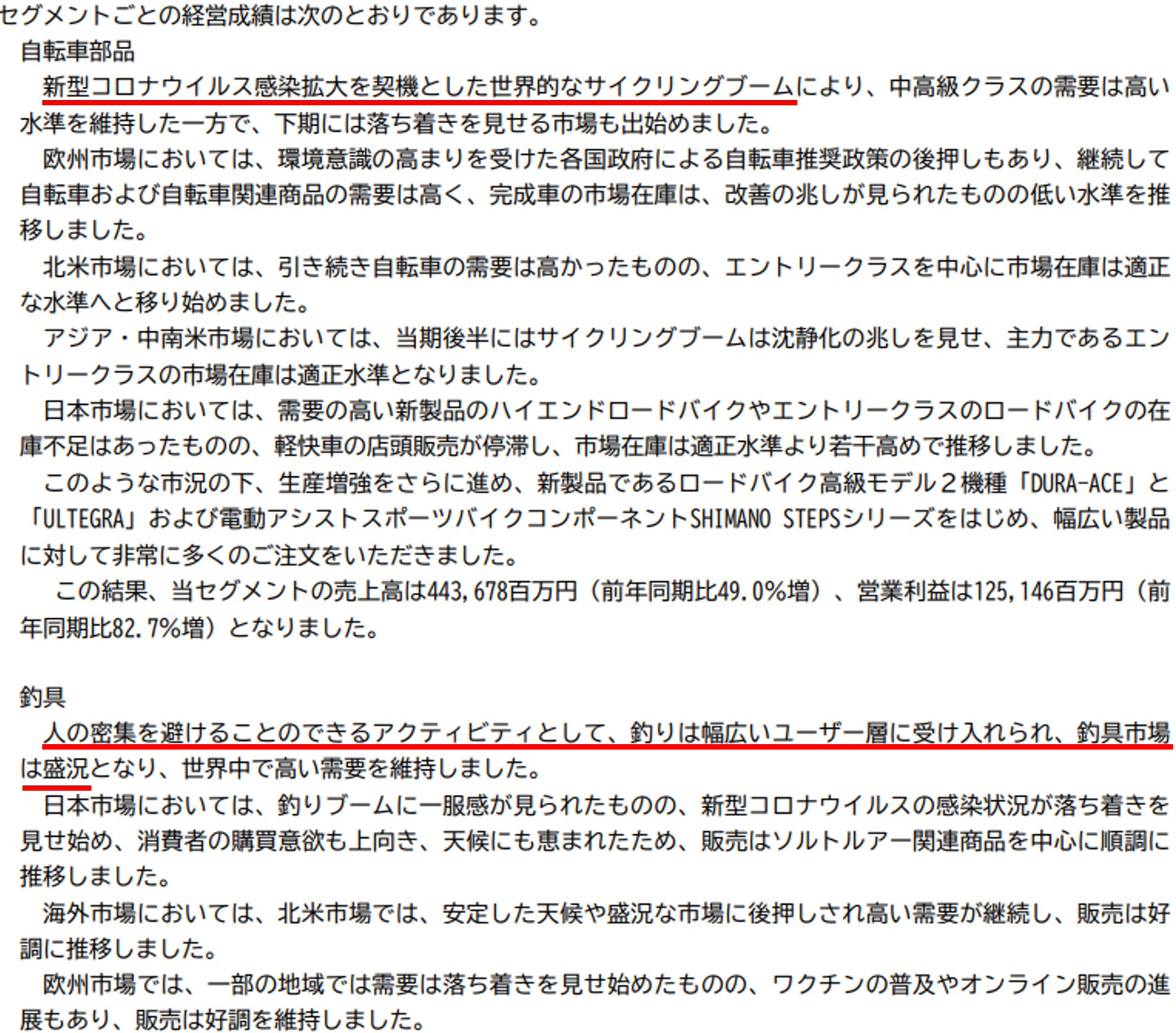

2021年12月期 有価証券報告書

2023年12月期 有価証券報告書

同社の有価証券報告書より

2021年12月期の有報の記載には、「新型コロナウイルス感染拡大を契機とした世界的なサイクリングブーム」、「人の密集を避けることのできるアクティビティ」という記述があります。

一方、2023年12月期の有報の記載には、「サイクリングブームの反動」、「コロナ禍が収束し、レジャーの選択肢が多様化」などの記述が出てきます。

つまり、2021年度、2022年度のシマノの業績は、コロナ禍という特別な状況下での一時的な追い風に過ぎず、2020年以前の4%台の売上高成長率が通常シナリオと考えておいた方がよさそうです。

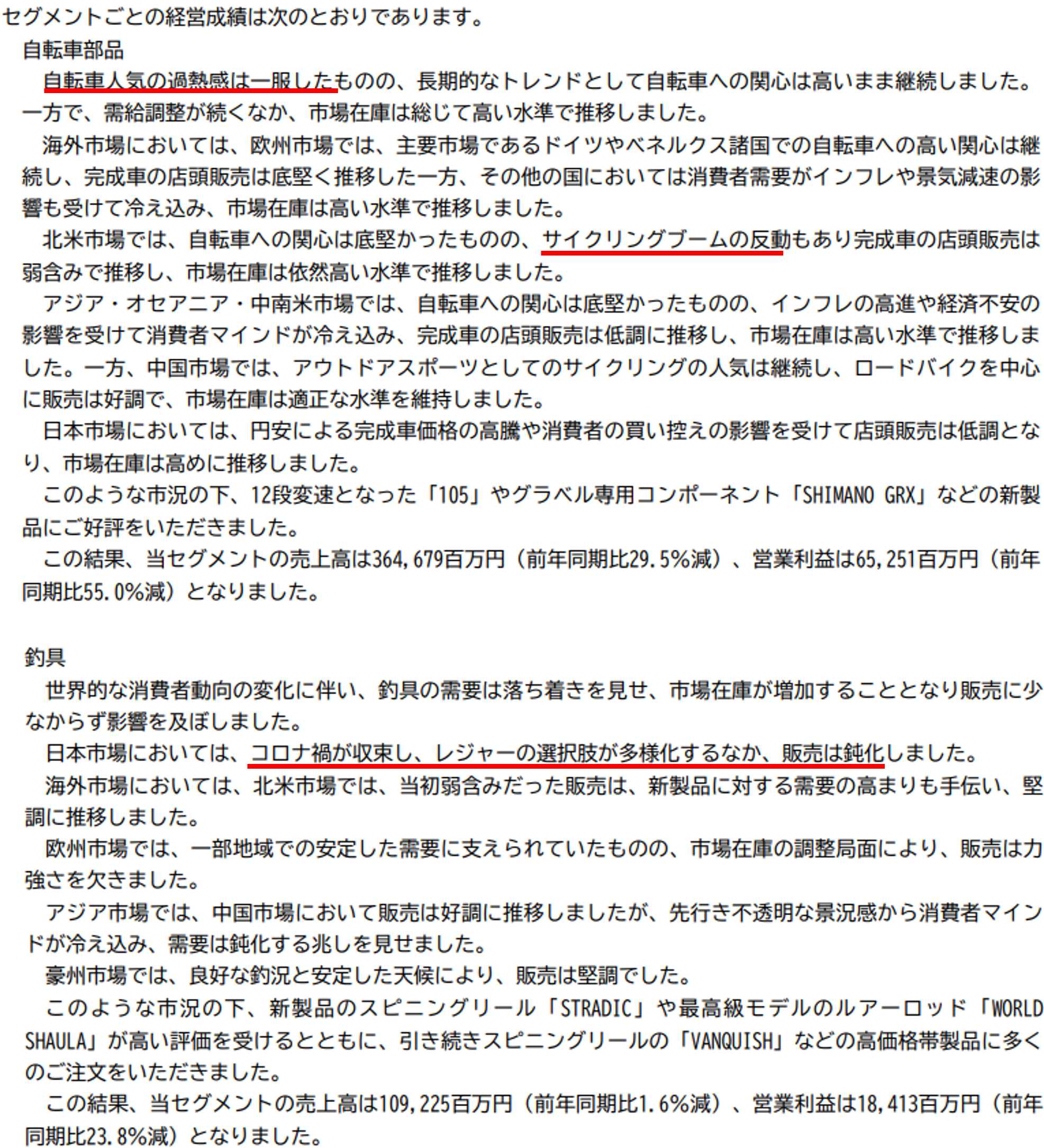

あと、2023年12月期の損益計算書をチェックしていて、気になったのが特別損失の箇所です。

同社の有価証券報告書より

特別損失として、無償点検関連費用を176億円も計上していますね。何でしょう、これ⁉

注記を見ると、クランクの一部で接着された箇所が剥がれ、隙間や段差が発生する可能性があるため、無償点検・無償交換を実施している旨の記載があります。

これは大丈夫なんでしょうか?

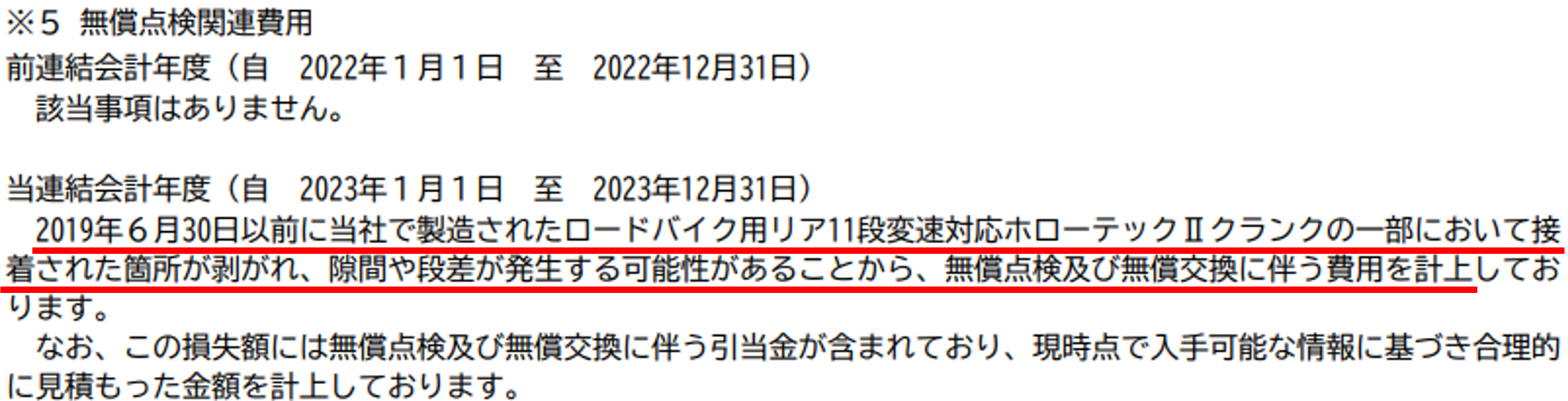

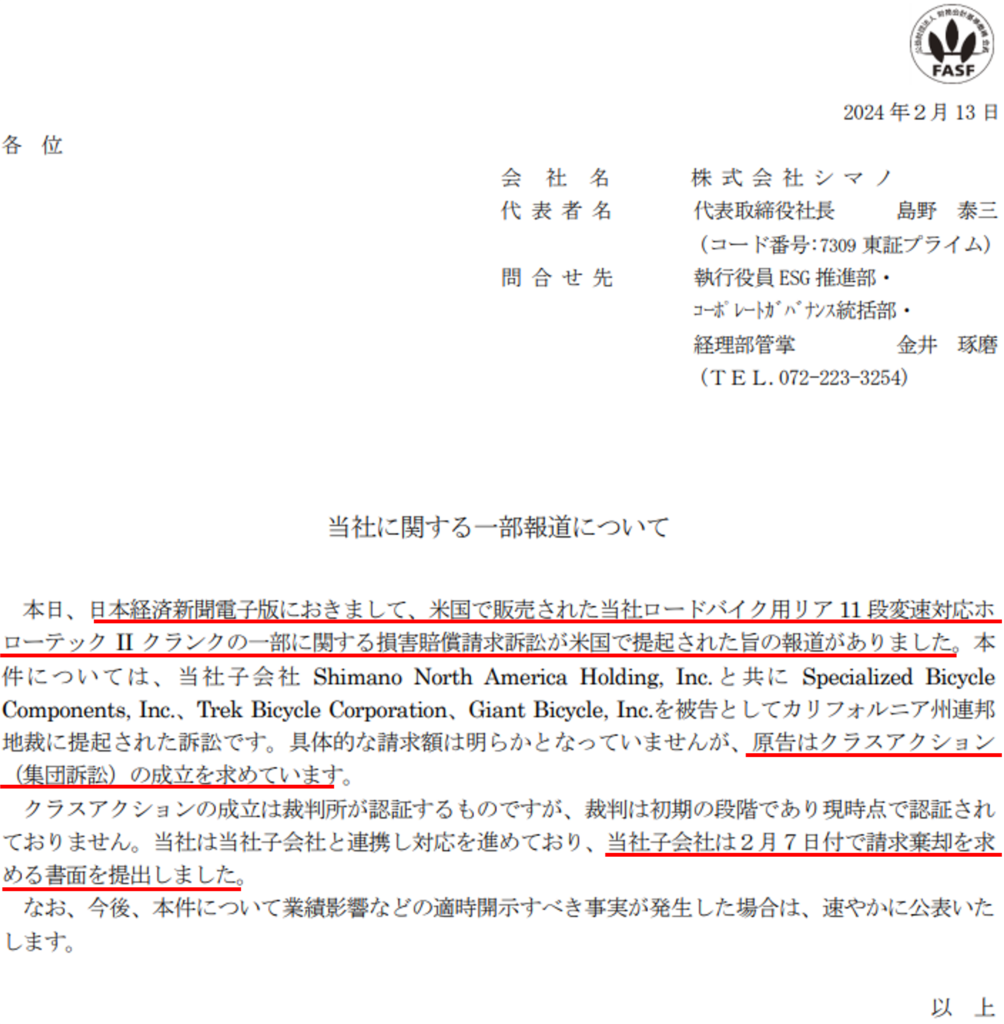

同社のプレス発表より

適時開示情報からリコールと、本件に関するクラスアクション(集団訴訟)についてのプレス発表を見つけました。やはり、アメリカでクラスアクションに発展するまでの騒ぎになってしまったんですね。アメリカは訴訟大国ですから、まあそうなるでしょう。

なお、クラスアクションが認められると、原告団に加わっているかどうかに関係なく、class(共通点を持つ一定範囲の人々)全員に判決の効力が及んでしまいます。損害賠償による経営への影響だけでなく、シマノ製品の品質に対する信頼も問われる訴訟となりそうなので、経緯については注視する必要がありそうです。

また、気になったのは、2024年2月13日付のプレス発表で、「日本経済新聞電子版におきまして、…損害賠償請求訴訟が米国で提起された旨の報道がありました。」という箇所です。法務関係は専門外なのであまり深くは追及しませんが、一定規模の訴訟を提起されたときの対応として、「報道があったからコメント出します」というスタンスって一般的なのでしょうか?

敗訴すれば業績に影響を与える問題なのですから、事実確認した段階で直ちに発表があるべきだと思うのは私だけでしょうか?

同様のケースで他社がどのように対応しているか比較調査したわけではないので、ここでシマノ経営陣の姿勢を不誠実と決めつけることはしませんが、なんだかモヤッとはしますね…

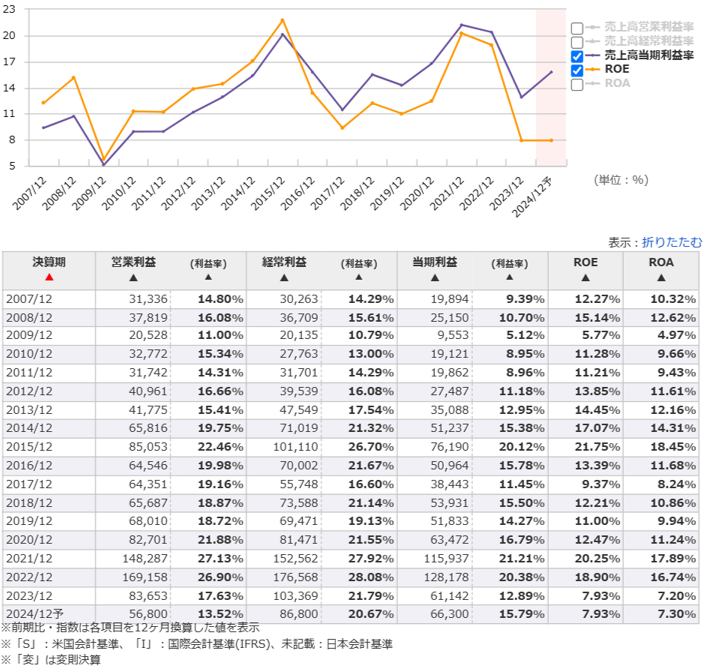

ROEを見てみます。

当期利益率が高いのはセグメント分析でわかっていましたが、ROEも二桁に届くことが多く、まずまずの高さですね。

しかし、期待していたほどの高さではありませんでした。2023年12月期は8%を切っており、2024年12月期もやはり8%を切る見通しです。

ハシオの理想はROE15%以上なので、もう少し頑張ってもらいたいところです。

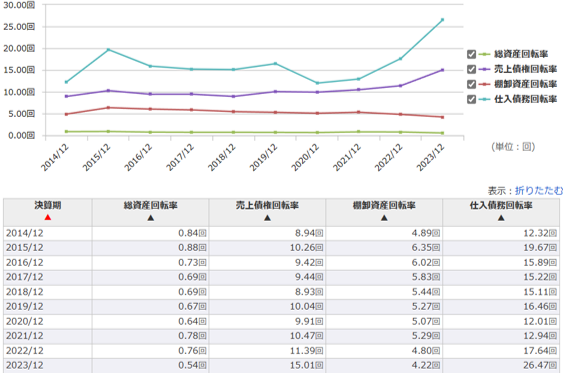

売上高当期利益率がこれほど高く、ROEが伸び悩んでいるのは、総資産回転率が悪いか自己資本比率が高すぎるかのどちらかです。

しかし、事業内容的に在庫が全く売れないということにはならないはずなので、おそらく自己資本比率が高いのでしょう。

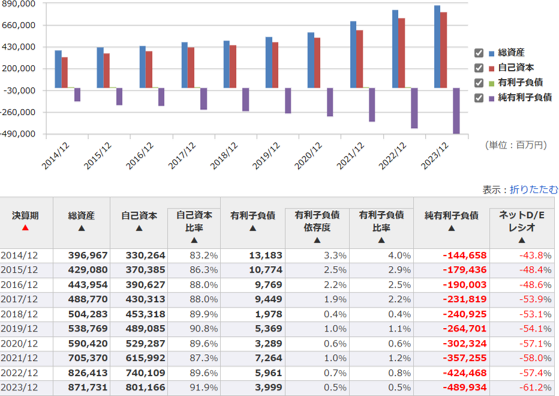

財務状況を分析

財務状況を確認します。

総資産回転率も思ったほど高くはありませんでしたが、やはり原因は自己資本比率の高さでしたね。自己資本比率は90%を超えています。純有利子負債はマイナスで、もちろん実質無借金です。

資産構成を見ると、なんと現金預金比率が50%を超えています⁉

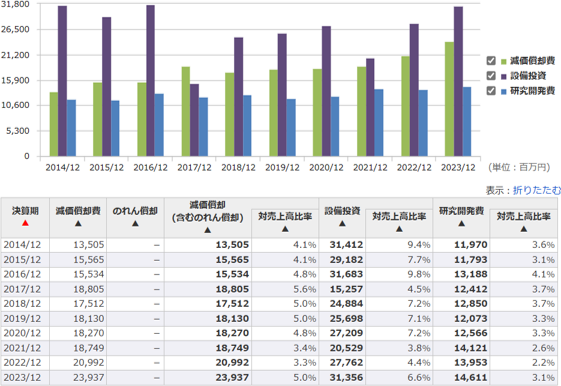

設備投資や研究開発にもそこまでお金をかけているわけではなさそうですし、事業領域をコア・コンピタンスに絞った経営をしているので、今後大規模なM&Aを仕掛けるという可能性もあまり考えられません。

これは、保守的というよりも、もはや非効率的な経営でしょう。当面必要のない現金は自社株買いや配当で株主還元してもらいたいですね。

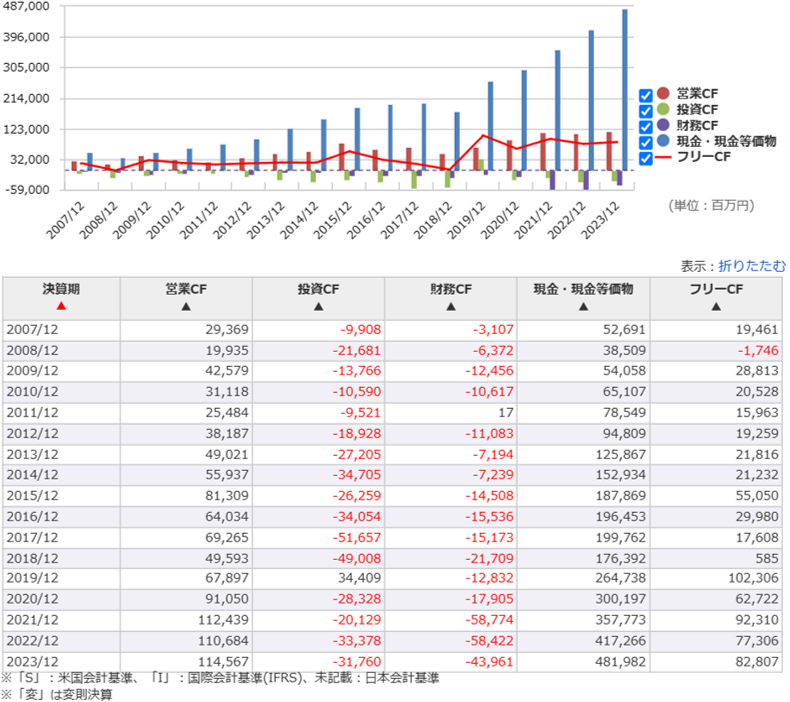

キャッシュフローの推移を分析

次に、キャッシュフローの推移等を確認します。

キャッシュ・フローの推移については、基本的に安定していて、特に気になる点はありません。

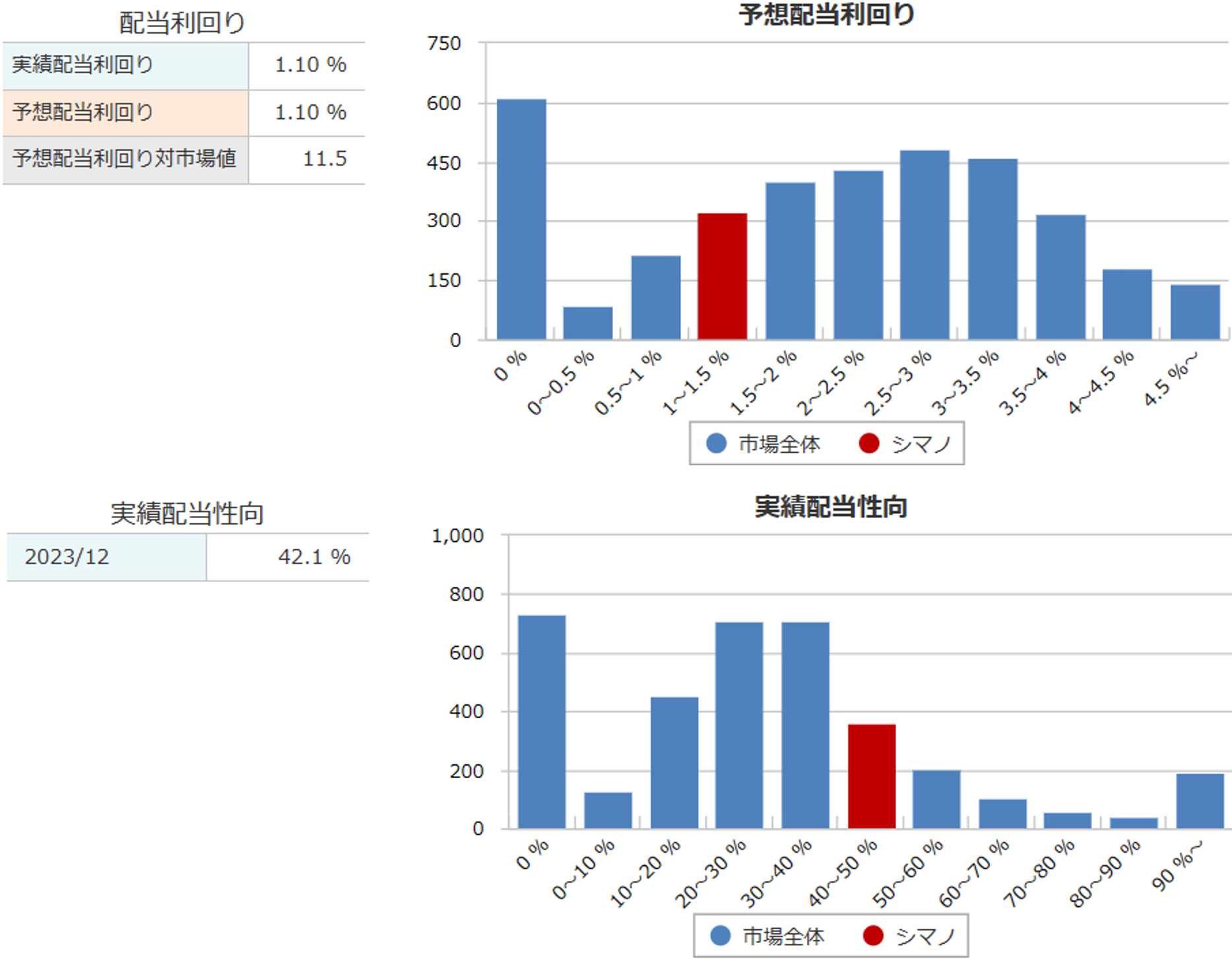

配当について

最後に、株主還元の状況について、確認しておきましょう。

2021年12月期と2023年12月期に大規模な自社株買いを実施していますね。しかし、配当利回りは1%台前半と渋めです。前述のとおり現金をかなり溜めこんでいるので、配当性向を100%ぎりぎりまで近づけても問題ないように思います。

不安材料について

先ほどシマノの経営戦略について紹介させていただきました。また、財務分析の結果もシマノの強さを証明する内容となっていました。

しかし、シマノの将来について、不安材料はないのでしょうか?最後に、今後のシマノの課題について、考えてみたいと思います。

少し古い記事ですが、こちらをご覧ください。

こちらの記事では、シマノのリスクとして「テクノロジーの進歩に伴う事業領域の拡大」と「ユーザーの自転車利用動向の変化」を挙げています。

要約すると、前者の「テクノロジーの進歩に伴う事業領域の拡大」とは、これまでシマノは機械式の変速ギアシステムにおける技術力を強みとして自転車部品で圧倒的なシェアを獲得していたけれども、今後はモーターやバッテリー、無線技術などの領域でも勝負しないといけなくなり、しかもボッシュやヤマハ発動機(あと、記事には出てこないですが、パナソニックも)などが参戦してきているという話です。

後者の「ユーザーの自転車利用動向の変化」は、シェアバイクの普及による販売台数の減少を懸念点として挙げています。新型コロナウイルスの影響でブレーキがかかりましたが、たしかに記事で指摘されているとおり、長期的にはシェアリングエコノミーの傾向は続くと思われます。

こうして改めて考えると、盤石と思われたシマノの経営にも弱点が見えてきます。

破壊的イノベーションの兆しをしっかり注視していく必要があるかもしれません。

【結論】シマノは投資対象としてあり?なし?

深い「経済的な堀」を持ったビジネスを有しており、収益性も高いです。間違いなく、優良企業と言えるでしょう。

しかし、ではシマノに投資するかというと、微妙ですね。

ROEはあと一歩物足りない感じがあり(東証全体で見たら十分高いのですが)、株主還元に消極的だと感じました。また、自転車の電動化を機に、シマノの「経済的な堀」が攻撃されている兆候も見られます。アメリカでの集団訴訟も不安要素ですね。

さらに、もう一つの問題が単元株価です。

一部の証券会社では、個人投資家が購入しやすいように、ミニ株・単元未満株など100株以下の単位でも取引できるサービスを提供していますが、証券会社へ支払う手数料が高い、売買は成行発注のみで指値発注ができない、リアルタイム取引ができない(※1)、議決権が行使できない、株主優待がもらえないことが多い(※2)など、デメリットばかりです。

さて、シマノですが、2024年5月1日に年初来高値を記録し、同日の終値は25,910円でした。つまり、シマノに投資する場合には、259万円が必要になってくるわけです。

さすがに個人投資家にとってはかなりの金額です。一つの銘柄にここまでの大金を投資するとしたら、かなりの大金持ちか、その銘柄に絶対の自信を持っているかのどちらかでしょう。

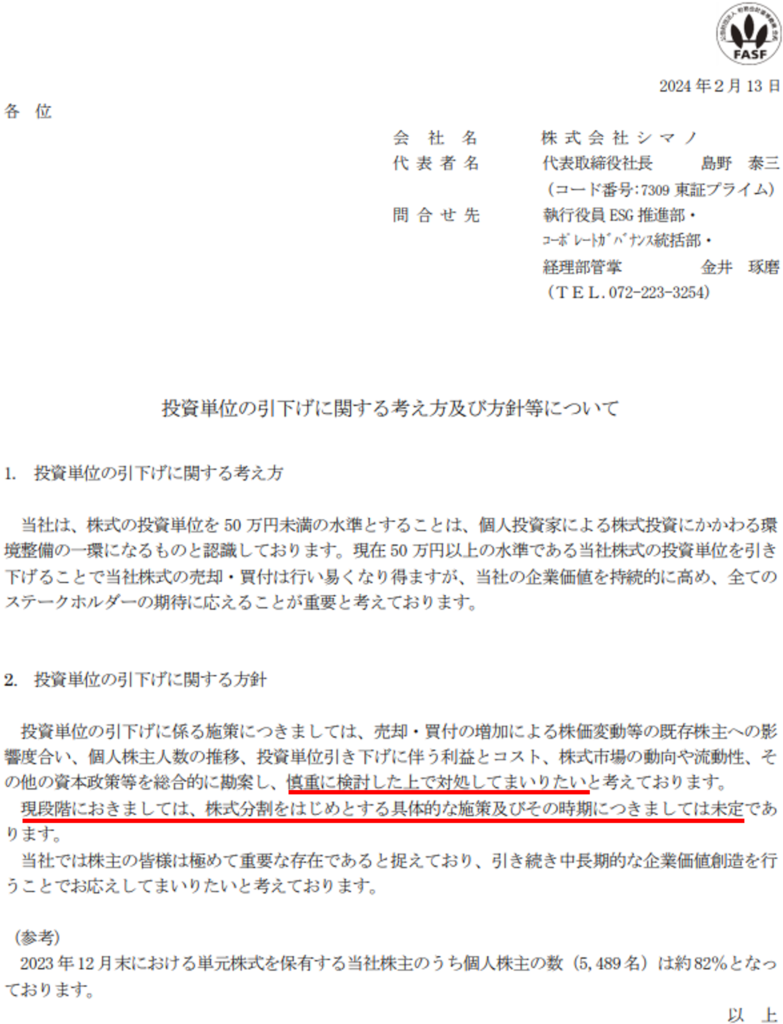

ちなみに、東証では、個人投資家が投資しやすい環境を整備するために、望ましい投資単位として50万円未満という水準を明示しています。それに対して、シマノの考え方はこちら。

同社 プレスより

「慎重に検討した上で対処してまいりたい」、「現段階のおきましては、株式分割をはじめとする具体的な施策及びその時期につきましては未定」………まるでお役所のような言葉遣いですが、要約すると「やる気ありません」ということですね。

こういうところにも、シマノの株主に対する考え方がよく表れているなと考えてしまいます。

ハシオとしては、250万円もの大金を託すほどシマノの将来性に対して自信を持てなかったので、現時点では投資対象外です。もしシマノが株式分割を実施したら、そのとき改めて検討したいと思いました。

本ブログは、個別企業について、投資すること(又は投資しないこと)を推奨するものではありません。また、株価の操作を目的としたものでもありません。本ブログ記載後のあらゆる相場変動について、本ブログには一切の責任がありません。

投資判断は自己責任でお願いします。